Що буде з доларом та євро на початку 2025 року: прогноз аналітика

Євро входить у період турбулентності, це позначиться на курсі гривні

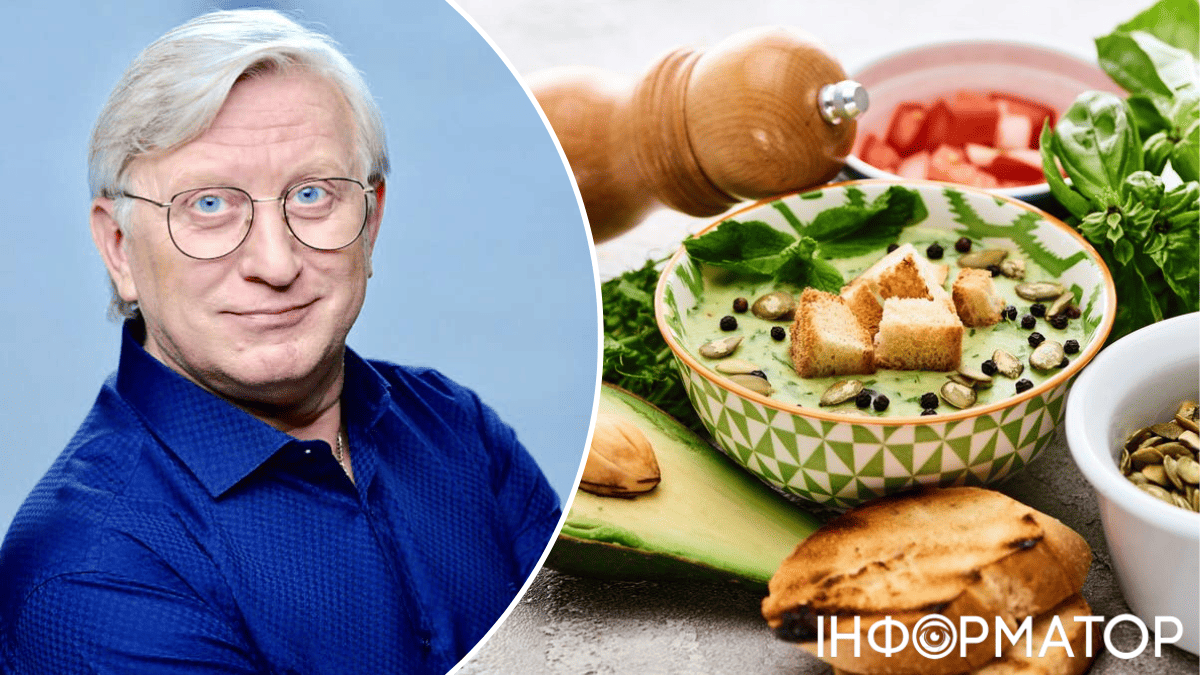

Кінець 2024 року буде на світових ринках дуже напруженим, валютний — не виняток. Події на Близькому Сході та вибори в США впливають на курсову динаміку. Як можуть розвиватися події у світі протягом найближчих місяців, і як це впливатиме на курс долару, євро та гривні, розглядає фінансовий аналітик Олексій Козирев.

Економічна ситуація в ЄС та США

За даними Eurostat, у вересні зростання споживчих цін у єврозоні сповільнилося до 1,8% у річному вимірі, що нижче за цільовий показник ЄЦБ в 2%. Така ситуація, на думку аналітиків, підштовхує Європейський центральний банк до подальшого зниження відсоткової ставки на засіданні 17 жовтня. Але тут важлива не так низхідна динаміка інфляції, скільки її причини.

Споживчі ціни в Єврозоні у вересні знизилися на 0,1% щодо серпня, а базова інфляція просіла за місяць з 2,8% до 2,7% через повільніше зростання цін на послуги. Вересневе зростання цін на послуги сповільнилося до 4% у річному вимірі із серпневих 4,1%. Тобто один із драйверів зростання загального показника інфляції, які діяли раніше, почав зменшувати обороти. Це однозначно заслуга європейської економіки, що є позитивним для євро. Головним «гальмом» інфляції у Єврозоні у вересні стало падіння цін на енергоресурси, які подешевшали відразу на 6%. Саме цей показник насправді зараз може зіграти «злий жарт» із ЄЦБ та євровалютою.

Війна на Близькому Сході здатна знову розігнати ціни на енергоносії вже найближчим часом. Це вже у жовтні спровокує зліт загального показника інфляції в ЄС. Отже, зможе безпосередньо вплинути на рішення ЄЦБ щодо відсоткової ставки.

Тобто перспективи цін на енергоносії безпосередньо вплинуть не лише на продовження політики зниження відсоткових ставок ЄЦБ, а й на поведінку пари євро/долар. На момент написання статті вартість енергоносіїв на світових ринках серйозно реагує на ситуацію на Близькому Сході. Можливий удар Ізраїлю по ядерних та нафтових об'єктах Ірану вже спровокував не лише зростання цін на нафту, а й перші ралі за парою євро/долар.

Тому перед ЄЦБ 17 жовтня стоятиме дуже непросте завдання. З одного боку, якщо спиратися лише на базові показники вересня, то зниження ключової ставки на 0,25% річних із нині існуючих рівнів (базова ставка — 3,65%, маржинальна кредитна ставка — 3,9%, за депозитами — 3,5 % річних) виглядає логічним та виправданим.

Але якщо до засідання регулятора відбудеться новий світовий стрибок цін на енергоносії, є ризик, що жовтнева інфляція в Єврозоні зросте значно вище за таргет ЄЦБ у 2%. Тоді подальше зниження відсоткових ставок видається для європейського регулятора дуже ризикованим. І якщо потім ЄЦБ знову доведеться посилювати грошово-кредитну політику, причому у дисонансі з діями ФРС, який налаштований на продовження циклу зниження ставок, це призведе до глобальних валютних потрясінь на світових ринках.

Економіка США значно менше залежить від світових цін на енергоносії через наявність власних природних ресурсів та значні стратегічні запаси. Та й американська економіка загалом виглядає куди привабливішою за європейську через поступову активізацію на тлі зниження внутрішньої інфляції. І це позитивно впливає на позиції долара на світових ринках. Але в США наразі своя «рулетка»: президентські перегони вийшли на фінішну пряму, і на кону стоїть не просто те, хто перебуватиме у Білому домі — республіканець чи демократ, а подальша доля американської політики, економіки та багато в чому — лідерства у світі. При цьому Федрезерв, засідання якого відбудеться практично відразу після виборів, 7 листопада, у своїх рішеннях вочевидь не орієнтуватиметься на те, як вони позначаться на ринках Європи та на євро. Американців цікавитиме насамперед їх економічний та політичний розклад. І не факт, що це позитивно для європейців позначиться на поведінці євро щодо долара.

“У цій ситуації, якщо не буде нових військових та енергетичних «сюрпризів», ЄЦБ, найімовірніше, 17 жовтня не наважиться на радикальні кроки, на кшталт зниження ключової ставки відразу на 0,5% річних, максимум — знизить свою ключову ставку на 0,25. б.п. — до 3,4% річних. Якщо ж ситуація у світі за ці дні погіршиться, то, з огляду на можливий ризик посилення інфляції в Європі, ЄЦБ може поставити на паузу подальше зниження ставок. Принаймні, до останнього цьогорічного засідання, запланованого на 12 грудня. Хоча подібне рішення відразу після його оголошення спровокує нові глобальні ралі за парою євро/долар”, - зазначив Олексій Козирев.

Аналітик називає два основні сценарії розвитку подій, що безпосередньо впливають на поведінку пари євро/долар.

Перший сценарій: через ескалацію конфлікту на Близькому Сході ціни на нафту продовжують зростати до рівня близько $85−90/барель

Це спрацює на прискорення інфляції в Єврозоні, ЄЦБ на побоюваннях стрибка цін у жовтні знижує свою ключову ставку лише на 0,25% річних (до 3,4% річних) або взагалі бере паузу до грудня.

“У цьому випадку на нас чекають ралі 17 жовтня за парою євро/долар, у момент оприлюднення рішень ЄЦБ і коментарів його голови щодо даних рішень в межах до плюс-мінус 1,2 американського цента на євро. Потім — період корекції до початку виборів у США з періодичними ситуативними коливаннями в межах до 0,5−0,75 американського цента на доларі на поточних економічних новинах. У момент кульмінації передвиборних перегонів та виборів у США (з 1 до 4 листопада, і 5 листопада) знову будуть суттєві стрибки пари євро/долар у межах до 1−1,5 цента на євро. Вони триватимуть на новинах щодо підрахунку голосів і з засідання ФРС США 7 листопада, де Федрезерв знову знизить відсоткову ставку на ще щонайменше 0,25% річних. У цей період, за моїми прогнозами, пара євро/долар перебуватиме в межах коридору 1,081−1,1050 долара за євро”, - зазначив Олексій Козирев.

Після оголошення остаточних підсумків виборів у США та прояснення подальшого розвитку подій на Близькому Сході на думку аналітика, нас знову чекає період корекції. Він уже триватиме до останніх рішень цього року щодо ставок ЄЦБ (12 грудня) та Федрезерва (18 грудня) із виходом на рівень коридору близько 1,077−1,098 долара за євро до кінця 2024 року із ситуативними коливаннями в межах 0,5−0,75 цента на євро на економічних поточних новинах.

Другий сценарій: ескалація конфлікту на Близькому Сході поступово знижується, ціни на нафту стабілізуються в межах $75−80/барель

У цьому випадку ЄЦБ вже не закладає до своїх розрахунків значний стрибок цін за жовтень і знижує 17 жовтня свою ключову ставку на 0,25% річних — до рівня 3,4% річних, із чіткими заявами щодо подальшого пом'якшення грошово-кредитної політики. Якщо показники інфляції залишаться низькими, ключову ставку можна знизити на 0,25% річних у грудні 2024 року або на початку 2025 року. При цьому події в США, як політичні, так й економічні, не призводять до глобальних зрушень у політиці Америки, а поточні економічні новини підтверджують активізацію американської економіки за низької інфляції. У результаті ФРС знижує 7 листопада ставку на 0,5% річних, і ще на 0,25% річних — на останньому засіданні цього року, 18 грудня.

“До такого варіанта розвитку подій ринки більш-менш готові. Тоді пара євро/долар отримує лише традиційні «стреси» під час засідань ЄЦБ 17 жовтня та 12 грудня, а також на початку листопада на політичних подіях навколо виборів у США, 7 листопада, та 18 грудня — під час оголошення рішень ФРС щодо ставок. Тоді ситуативні коливання за парою євро/долар у жовтні — першій половині листопада проходять у межах до плюс-мінус максимум 0,75−1,5 американського цента на євро, а потім до кінця року коридор за парою євро/долар вже перебуває в межах 1,08−1,105 долара за євро”, - каже Олексій Козирев.

На думку аналітика, подальша поведінка пари євро/долар у новому 2025 році вже залежатиме від геополітичної, військової та економічної ситуації у світі за нової президентської адміністрації в США, а також рівня адаптації європейської та американської економік до продовження політики зниження відсоткових ставок.

“Поки що я зберігаю свій прогноз щодо поступового переходу з чинних зараз глобальних рівнів коридору близько 1,09−1,115 долара за євро до хоча б коридору від 1,065 до 1,085 долара до кінця першого кварталу 2025 року”, - зазначив Олексій Козирев.

Що буде з курсом гривні

На думку аналітика, заощадження в євро можуть втратити купівельну спроможність у межах до 2−4% до кінця першого кварталу 2025 року. Частково — через європейську інфляцію (щонайменше 2% на рік), частково — через можливе просідання євро щодо долара на світових майданчиках.

“Якщо ви зараз перебуваєте у США, то я чекав би на результати американських виборів у листопаді, і лише потім обов'язково повертався до питання диверсифікації своїх валютних заощаджень, залежно від нових політико-економічних розкладів. Решті я рекомендував би зараз продовжувати диверсифікувати свої валютні ризики і тримати свої валютні заощадження в єврозоні — у пропорції 50/50 долар і євро, а для країн не єврозони і поза доларовою зоною в пропорції: 40% — у доларі, 35% — у євро, 25% — у місцевій валюті. Якщо повернуться до України, то зараз наша країна продовжує орієнтуватися на долар, попри те, що все більша частина фінансової допомоги та кредитів нам надається саме в євро нашими європейськими союзниками. З огляду на поглиблення співпраці з ЄС та перспективу вступу до Євросоюзу, питома вага валютних розрахунків у євро у нас лише зростатиме”, - зазначив Олексій Козирев.

На думку аналітика, з огляду на цю специфіку українського валютного ринку, українців у будь-якому випадку чекають серйозні валютні ралі за курсом євро щодо гривні на тлі стрибків пари євро/долар у моменти засідань європейського та американського регуляторів (17 жовтня, 7 листопада, 12 грудня та 18 грудня). Крім того, не уникнемо ми сильних стрибків курсу євро щодо гривні перед і в момент виборів у США, оскільки в цей період пара євро/долар на зовнішніх майданчиках також значно коливатиметься.

“Тому в ці дати я б закладав до своїх розрахунків можливість коливань євро щодо гривні в межах до 32−42 копійок на євро до чинного на цей момент на ринку курсу (тобто в межах 0,75−1 американського цента на євро). Решту часу в середньому я б закладав щоденні коливання курсу євро щодо гривні в межах до 20−25 копійок на євро. При цьому дуже уважно зараз варто стежити за поведінкою пари євро/долар на зовнішніх майданчиках до моменту розв'язання близькосхідної кризи, яка безпосередньо «б'є» по всіх сегментах як сировинного (нафти, газу), так і валютного ринків і ринку дорогоцінних металів (золото, як захисний актив для консервативних інвесторів)”, - зазначив Олексій Козирев.

Аналітик дав такий прогноз:

- За глобальних геополітичних, військових та економічних світових потрясінь, які жодним чином не залежать від нашого НБУ, йому доведеться підлаштовуватися під те, що відбувається, і намагатися згладжувати зовнішні коливання пари євро/долар через корекцію курсу долара щодо гривні з виходом на закладені до бюджету близько 42 гривень на кінець року. Тому на суттєве зміцнення гривні щодо долара та євро до кінця 2024 року я зараз не розраховував би.

- При утриманні Нацбанком офіційного курсу долара в межах закладеного до бюджету рівня близько 42 гривень (читай, готівкового близько 42,20−42,50 гривень на кінець року), варто орієнтуватися на рівень офіційного курсу євро на кінець року в межах від 45,36 до 46,2 гривень (залежно від описаних вище сценаріїв за парою євро/долар на світових ринках). У цьому випадку, готівковий курс євро на кінець року може бути в межах від 45,6 до 46,60 гривень. Цей прогноз підлягає обов'язковому перегляду та корекції після першої декади листопада (за результатами виборів у США та після оголошення листопадового рішення Федрезерва).

З огляду на те, що значна частина чинників, що впливають на курс, зараз не залежать ні від бізнесу, ні від громадян, ні багато в чому і від української економіки, аналітик радить українцям, які перебувають в Україні, дотримуватися правила диверсифікації своїх заощаджень у грошовій формі у пропорції: гривня — до 45−50% грошових заощаджень, валюта — 50−55% у пропорції 50/50 долар та євро. За бажанням, валютну частину грошових заощаджень можна розбити на кошик: 50% — долар, 35% — євро, 15% — швейцарський франк, канадський долар та англійський фунт. Після першої декади листопада варто знову повернутися до оцінки диверсифікації своїх заощаджень, а потім переглядати ці пропорції не рідше 1 разу на місяць.

Підписуйтесь на наш Telegram-канал, щоб не пропустити важливих новин. Підписатися на канал у Viber можна тут.