Гривневий чи валютний кредит краще - поради від адвоката

Здається, що через більш низькі відсотки брати валютні кредити вигідніше, ніж гривневі, ця ілюзія призвела багатьох українців до фінансового краху

Кредит – це гроші, що даються вам в борг на конкретний термін, і за що стягується відсоток, який і є заробітком банківської чи фінансової установи. Ще раз. Кредит – це в першу чергу те, на чому заробляє той, хто його дає. Цю догму ви повинні запам’ятати на все своє життя. І коли ви вирішили запозичити грошенят в банку, то повинні розуміти, що віддавати доведеться більше ніж брали. Інколи навіть набагато більше.

Тому перш ніж брати позику, варто добре зважити всі за та проти. Інакше вам доведеться витратити на суди багато часу та грошей. В цьому впевнений адвокат Станіслав Ліфлянчик. Далі його пряма мова.

За майже двадцять років юридичної практики я особисто бачив випадки, коли необдуманий кредит призводив до банкрутства успішного виробництва, втрати людьми свого єдиного житла, автомобіля, засобів до існування і навіть життя. Інколи це було через відсутність стратегії та розрахунків, а інколи через те, що людина підписувала договір з банком не глядячи, зі словами «та, поверну якось» чи «Бог допоможе» (я зараз серйозно).

Підступна іпотека

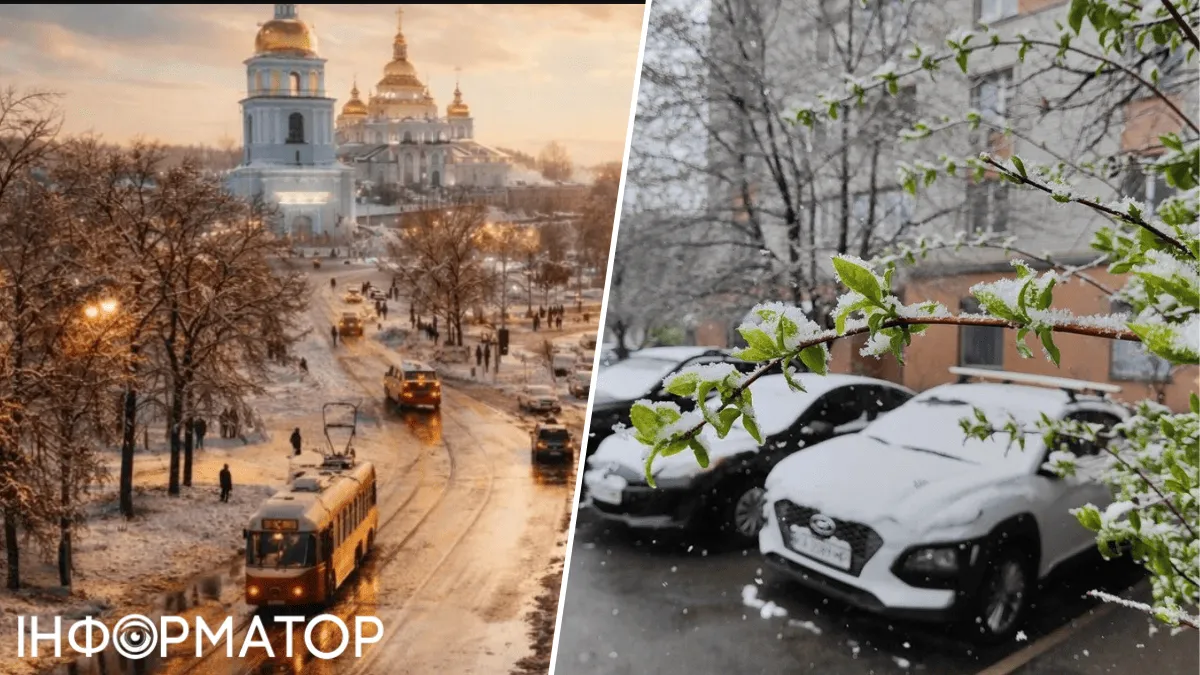

Пам’ятаєте кредитні продукти 2006 – 2008 років? Нагадаю. Тоді якомусь розумнику прийшла в голову ідея, що буде круто давати кредити населенню в валюті (як правило в доларах). З часом їх так і прозвали «доларові кредити».

Суть доларових кредитів полягала в тому, що відсоток за користування ними був набагато меншим ніж відсоток за користування гривневими кредитами. І банківські клерки майже за руки хватали споживачів та вмовляли брати борг саме в доларах, бо то ж вигідно. Наші фінансово безграмотні громадяни, розпускаючи слину, підписували договори з банками не дивлячись, та купували квартири, автомобілі, оплачували туристичні поїздки та навіть весілля. Згодом це дійшло до такого абсурду, що доларові кредити почали видавати готівкою і навіть без довідки про доходи боржника (на що банки при цьому розраховували не зрозуміло).

Далі було більше. Така кількість грошей в валюті на руках у населення призвела до різкого і абсолютно необґрунтованому росту цін на нерухомість. Старі, маленькі квартири на околицях міст, які зараз в базарний день з натяжкою коштують 15 000 – 18 000 доларів, в той момент почали коштувати 50 000, 70 000, а інколи і 100 000 доларів.

Зараз ви думаєте, шо за такі гроші розумніше було купити будиночок десь на Сицилії, там пити вино та дивитись на захід сонця. Однак для цього треба було думати, а тоді такої звички не було. Та і розмірковувати в ретроспективі завжди легше, ніж в моменті. Тож не будемо осуджувати та не будемо на цьому зациклюватись. Поїхали далі.

Отже, здавалось би, шо все добре. Вартість нерухомості росте, грошей на ринку обертається багато та ще й в валюті. Казка. Просто казка… І було б це все казково та веселково, якщо не одне маленьке, при тому суттєве, «але». А це «але» полягає в тому, що для того, щоб банку видати комусь кредит, йому треба десь брати гроші, бо не з повітря банк їх тягає. А гроші банки брали з депозитів, які на той час в своїй більшості формувались не доларами, а гривнею.

Вже зрозуміли?

Гроші брали в гривні, конвертували в долари та видавали ними кредити. При поверненні кредиту, долари переводили назад в гривні та за їх рахунок повертали депозити. І все б так і було, якщо б не всесвітня фінансова криза, яка призвела до того, що курс гривні обвалився з 5,5 грн. за долар до 12 грн. за долар. Почалась паніка.

Кредитори масово затримували платежі, а депозитарії масово звертались з вимогами повернути депозити. Повертати депозити не було чим, оскільки не повертались кредити. Почалось замкнуте коло. Багато банків пішли в стан ліквідації, люди втратили депозити, а боржники за кредитами перетворились в рабів, бо відсотки та пені перевищували саме тіло кредиту і люди просто не мали можливість розрахуватись.

Потім додалась проблема з працевлаштуванням, ліквідацією підприємств та т.п. Тоді багато людей втратили просто все: житло, бізнес, роботу, нормальне життя та спокій. А все тому, що дуже нерозсудливо та інфантильно підходили до доволі складного фінансового питання. До речі, судові спори по «доларовим кредитам» тривають і до сьогодні.

Інвестиційна пастка

Займався я якось юридичним супроводом одного виробництва. Допомагав «розрулити» дуже складну ситуацію підприємства з банками. Полягала вона в тому, що власник свого часу вирішив розшири свої потужності вдвічі, на що взяв відразу кілька чималих кредитів у трьох банках. Він вирішив, що буде гарною ідеєю на 100 відсотків зробити все за кредитні кошти. При цьому фінансової подушки він не мав.

Як ви розумієте, в один момент його обороту не вистачило, щоб сплатити щомісячний обов’язковий платіж і він потрапив у пастку, коли відразу три банки за прострочення нарахували пеню, подали вимогу на негайне погашення всього тіла кредиту і почали судові процеси. Це була катастрофа.

Багато місяців ми вели переговори з банками, потім два роки судились, однак за висновком, моєму клієнту довелось піти в процедуру банкрутства, з якої його підприємство, нажаль, вже не вийшло. Він втратив бізнес, а його співробітники роботу.

Кредит на авось до добра не доводить

Моя клієнтка взяла кредит в банку та в якості залогу передала свою єдину квартиру (в іпотеку), в якій жила зі своєю мамою. Кредит брала на «авось». Типу «Авось віддам». І «авось» не настав. Грошей від доходів не вистачило, вона прострочила щомісячний платіж на три місяці та прикинулась равликом, типу само якось розрулиться.

Однак не розрулилось. Банк спочатку судився за стягнення з неї заборгованості. Виграв та згодом продав її кредит фінансовій установі (це ті, шо з колекторами). Вони особливо не панькались, звернули стягнення на предмет залогу – квартиру, та одного прекрасного дня приїхали і винесли на вулицю мою клієнтку, її маму та їх особисті речі.

Заради справедливості відмічу, що моєю клієнткою вона стала вже після того, як її виселили. Зараз судимось за повернення квартири і справа знаходиться в Верховному Суді. Дуже важко. Прикладів в мене ще доволі багато, однак всі вони, за малим виключенням, типові. Тож поговоримо про те, коли можна брати кредити, а коли – ні, на переконання адвоката.

Як не потрапити до боргової ями

- Бери в кредит стільки, скільки в тебе є. Іншими словами, у вас повинна бути «фінансова подушка», яка дозволяє у випадку непередбачуваних обставин негайно погасити заборгованість. Це врятує вас від банкрутства, втрати майна та негативної кредитної історії, яка в подальшому може стати перепоною в отриманні кредитів в майбутньому. Майже з будь-яким банком можна домовитись, якщо у вас є чим задовольнити його фінансові вимоги.

- Підвищуйте свою фінансову грамотність. Є безліч курсів, семінарів, книжок на тему фінансової грамотності. Завдяки ним можна навчитись аналізувати свої фінансові можливості та необхідність в кредитуванні. Такі навики вирішать доволі багато проблем в житті та навіть покращити свій добробут.

- Не можете віддати борг вчасно – повідомте банк письмово. Як не дивно, це найкраще що ви можете зробити, оскільки банки як ніхто зацікавлені, щоб ви з ними розрахувались і швидше. А заганяти вас в непідйомний борг та судитись потім роками – банкам як не дивно, але не вигідно. Тож, повідомивши банк, можливо ви зможете переукласти існуючий кредитний договір, з урахуванням обставин, що склались та потім його виконати. А можливо це просто прискорить процес подання до суду, що також допоможе якнайшвидше вирішити ситуацію.

Підписуйтесь на наш Telegram-канал, щоб не пропустити важливих новин. За новинами в режимі онлайн прямо в месенджері слідкуйте на нашому Telegram-каналі Інформатор Live. Підписатися на канал у Viber можна тут.

ЧИТАЙТЕ ТАКОЖ:

- На чоловіка за допомогою SIM-карти Водафон взяли кредити на 21 тисячу гривень - яким було рішення суду

- Після дзвінків операторів ПриватБанку з кредитки зникли 74 535 гривень - чи повернув суд гроші

- Клієнтка Ощадбанку на телефон отримала повідомлення про зняття 9 941 гривні з кредитки - чи повернув суд гроші

- Жінка вимагає ПУМБ скасувати заборгованість 54 991 грн та повернути їй 12 820 грн - рішення суду