Wise, Revolut, Payoneer: как правильно выводить деньги на украинский ФЛП и платить налоги, объясняет юрист

Налоговая служба настаивает, что датой получения дохода следует считать момент зачисления средств на счет в платежной системе, даже если эти средства еще не были перечислены на счет ФЛП в банке. При этом НБУ устанавливает противоположное правило: валютная выручка должна быть засчитана исключительно на счет в украинском банке, и только тогда она считается полученной. Это противоречие создает риски двойной трактовки.

Стремительно растет популярность международных платежных систем, таких как Wise, Revolut или Payoneer. Они удобны, быстры, а комиссии часто ниже, чем у традиционных банков. Однако удобство в использовании не всегда означает простоту в налогообложении. Для многих ФЛП, особенно работающих на упрощенной системе, возникает множество вопросов. Из-за правовой неопределенности и распространенных мифов, некоторые предприниматели допускают серьезные ошибки, которые могут привести к большим штрафам и потере статуса плательщика единого налога. Юрист Михаил Ортинский объяснил, как трактуются доходы, полученные через международные платежные системы, в украинском праве, какие подходы применяет налоговая служба и суды, и дал практические советы ФЛП для минимизации рисков.

Считаются ли средства, полученные на счета в международных платежных системах, доходом ФЛП плательщика ЕН?

В общем, согласно п. 292.1 ст. 292 НКУ доходом для физического лица – предпринимателя является доход, полученный в течение налогового (отчетного) периода в денежной форме (наличной и/или безналичной); материальной или нематериальной форме, определенной п. 292.3 ст. 292 НКУ.

Что касается средств, полученных на счета в международных платежных системах, то по этому вопросу есть четкая и понятная позиция налоговиков.

В своих многочисленных разъяснениях, индивидуальных налоговых консультациях и ЗИР они отмечают, что ФЛП плательщик единого налога может включать в доход средства, полученные от нерезидентов по внешнеэкономическим контрактам на счет, открытый в международной платежной системе, а именно: доходы полученные от осуществления ВЭД деятельности, зачисленные на счет, открытые на счет, открытые в банковских учреждениях в Украине для осуществления предпринимательской деятельности, такие средства включаются в доход ФЛП – плательщика единого налога и облагаются налогом в порядке, определенном главой 1 «Упрощенная система налогообложения, учета и отчетности» разд. XIV НКУ.

"То есть, доходом ФЛП считаются только те средства полученные на счета Wise, Revolut или Payoneer, которые в дальнейшем перечислились на предпринимательские счета в банках Украины. Что касается средств, которые не выводятся на предпринимательские счета в украинских банках, то если указанные средства остаются на конец отчетного налогового периода на счетах, открытых в банковских учреждениях Украины для осуществления ФЛП деятельности, или зачисляются на счета в Украине, которые открыты для собственных нужд, такие средства не являются доходом ФЛП на упрощенной системе налогообложения”, - говорит Михаил Ортинский.

Юрист приводит пример: у вас ФЛП 2 группы и в течение 2025 года вы получаете средства на счета Wise, Revolut или Payoneer. Поскольку отчетный налоговый период для ФЛП 2 группы длится один год, то для того чтобы включить полученные средства в доход ФЛП вы должны до 31.12.2025, перевести эти средства на счет ФЛП в украинском банке и отчитаться за них в декларации ФЛП. Если у вас ФЛП на 3 группе, то отчетный период вам длится один квартал, соответственно средства полученные на счета в Wise, Revolut или Payoneer за один квартал должны быть в том же квартале переведены на счета ФЛП в украинском банке, и по итогам квартала должна быть подана налоговая декларация, в которой этот доход отражается.

По какому курсу осуществлять переводы и что считать датой получения дохода?

Согласно п.292.5 ст. 292 Налогового кодекса Украины доход, выраженный в иностранной валюте, перечисляется в национальной валюте по официальному курсу гривны к иностранным валютам, установленным НБУ на дату их получения. Однако дата определения дохода имеет свои сложности. Фундаментальная проблема заключается в прямом противоречии между фискальным подходом Государственной налоговой службы (ГНС) и валютным регулированием Национального банка Украины (НБУ). Это создает правовую неопределенность, ставящую предпринимателей перед выбором между двумя противоположными подходами.

Налоговики в своих разъяснениях отмечают: если ФЛП на упрощенной системе получает валютную выручку от ВЭД на счет, открытый в платежных сервисах (Wise, Revolut, Payoneer и т.д.), а в течение отчетного периода, но не позднее конца годового налогового (отчетного) периода, перечисляет эти средства на свой предприниматель как раз на счет в платежной системе.

При этом доход, выраженный в иностранной валюте, перечисляется в гривнах по официальному курсу гривны к иностранным валютам, установленному НБУ на дату его получения в системах.

Такие разъяснения содержатся, например, в ИПК №2678/ИПК/99-00-24-03-03.

Юрист приводит такой пример: ФЛП (плательщик ЕН 3 группа) 03.04.2025 получил от Заказчика 100$ на счет открытый в системе WISE. Следовательно, до 30 июня 2025 года ФЛП должен перечислить 100$ на счет ФЛП в украинском банке. Далее для включения этой в доход он должен конвертировать полученные 100$ по курсу НБУ, который был по состоянию на 03.04. Это 4124,79 грн, которые будут включаться в полученный доход. Однако положение "О мерах защиты и определения порядка осуществления отдельных операций в иностранной валюте" №5 (действующее по состоянию на 2025 год) устанавливает четкие правила. Согласно его нормам, расчеты по внешнеэкономическим операциям производятся исключительно через счета в банках, а валютная выручка подлежит зачислению на счет резидента в украинском банке. Это создает правовую фикцию: ГНС признает Wise, Revolut или Payoneer небанковскими учреждениями, но для целей налогообложения приравнивает поступления на нмх к получению дохода, НБУ настаивает, что только зачисление на счет в банке в Украине является фактом получения валютной выручки. Поэтому по состоянию на сегодняшний день из-за правовой неопределенности на практике сформировались два подхода определения даты получения дохода.

Подход 1: Консервативный и Едино Безопасный (по дате Зачисления в системе)

По мнению юриста, этот подход полностью отвечает официальным разъяснениям ГНС и является единственным рациональным выбором в 2025 году.

Пошаговая инструкция:

- Фиксация даты и суммы дохода. Как только деньги поступили на баланс Wise, Revolut или Payoneer, зафиксируйте дату – она считается датой получения дохода. Перечислите сумму в гривне по официальному курсу НБУ на эту дату.

- Важно: используйте только официальный курс НБУ, а не внутренний курс Wise, Revolut или Payoneer.

- Обязательно перечисление на счет ФЛП. Переведите средства из платежной системы на свой банковский счет ФЛП в Украине в пределах отчетного периода. Для ФЛП 3-й группы – до конца квартала, для 2 группы – до конца года.

- Отражение в учете. Внесите доход в книгу учета доходов по дате поступления на Wise, Revolut или Payoneer, а не дате вывода на банковский счет.

Достоинства:

- Максимальное соответствие требованиям ГНС.

- Минимальный риск штрафов при проверке, если все шаги выполнены правильно.

Недостатки:

- Более сложный учет (нужно отслеживать курсы НБУ на каждую транзакцию) и необходимость предоставлять выписки из платежной системы, налоговой по ее требованию.

Подход 2: Прагматический, но очень рисковый (по дате зачисления в украинский банк)

Этот подход, основанный на нормах Положения НБУ №5, был очень распространен, но в 2025 году превратился в ловушку.

Пошаговая инструкция:

- Фиксация дохода. Датой получения дохода считается день зачисления средств из международной платежной системы на ваш счет ФЛП в украинском банке.

- Расчёт суммы. Доходом является гривневая сумма, поступившая на счет по курсу банка на момент зачисления.

- Отражение в учете. Внесите в книгу учета эту сумму и дату.

Преимущество:

- значительно более простой учет.

Недостатки:

- Автоматический обмен данными (CRS) уже работает – Украина осуществила первый автоматический обмен информацией в сентябре 2024 года. ГНС получает от налоговых органов других стран данные о счетах украинцев, включая остаток на конец года и общую сумму валовых поступлений.

"Это означает, что любое разногласие между датой поступления денег на международную платежную систему и датой их декларирования в Украине будет выявлено автоматически. Аргумент "налоговая не видит моих счетов" больше не работает. Прямое противоречие с разъяснениями ГНС, что гарантированно приведет к спорам и доначислениям".

Может ли ФЛП на второй группе налогообложения получать доход с международных платежных систем?

В общем, существует теория, что для того, чтобы получать средства со счетов в международных системах, подходит лишь 3 группа упрощенной системы налогообложения. Однако это не совсем так, говорит юрист. Если вы предоставляете услуги иностранцам, то единственным вариантом для вас будет 3 группа налогообложения, однако получать денежные средства на счета, открытые в международных платежных системах, может также и ФЛП на 2 группе налогообложения. Согласно п.п. 2 п. 291.4 ст. 291 НКУ к плательщикам ЕН, относящимся к 2 группе, принадлежат ФЛП, осуществляющие хозяйственную деятельность по предоставлению услуг, в том числе бытовым, плательщикам единого налога и/или населению, производство и/или продажа товаров, деятельность в сфере ресторанного хозяйства.

Понятие «население» в понимании п.п. 2 п. 291.4 ст. 291 НКУ не специфичен, а используется в общем смысле. При этом из практики применения терминов, слов и словосочетаний в юриспруденции населения – это совокупность людей, которые находятся в пределах данного государства и подлежат его юрисдикции.

В состав населения входят граждане данного государства, иностранные граждане, проживающие в этом государстве длительно, лица без гражданства и лица с двойным и более гражданством.

В своей ИПК налоговики заявляют, что ФЛП-плательщик ЕН 2 группы, имеет право осуществлять реализацию товара физическим лицам – нерезидентам за пределами Украины, при условии соблюдения всех требований, определенных главой 1 раздела XIV НКУ.

На первый взгляд, ответ о получении дохода через Payoneer ФЛП на 2 группе положительный, однако, юрист обращает внимание на важные нюансы:

- в данной ИПК идет речь именно о реализации товара, а не услуг;

- налоговики предоставили перечень лиц, входящих в понятие "населения" в понимании НКУ, и к ним относятся в том числе иностранцы, проживающие именно в Украине, а не за границей.

"Именно поэтому на практике более безопасным и стабильным вариантом для тех, кто работает с международными платежными системами и имеет клиентов за рубежом, является пребывание на 3 группе упрощенной системы. Это позволяет легально получать оплату как за товары, так и за услуги, избегать двузначных трактовок и минимизировать риск споров с ГНС".

Он дает важный совет: во избежание вопросов от налоговой каждый платеж должен быть документально подтвержден. Для этого следует иметь инвойсы, являющиеся основанием для получения средств. Не следует указывать Payoneer или другую систему заказчиком в инвойсе, желательно указать клиента или платформу, например Upwork. Поскольку мы говорим о налогообложении, инвойсы следует хранить в случае проверки налоговыми органами, даже если банк не требует их показа. Для банков подойдет любой инвойс, а вот для налоговиков нужно иметь двуязычный инвойс, поскольку первичные документы должны обязательно быть на государственном языке.

Об налогообложении средств полученных на счета в международных платежных системах

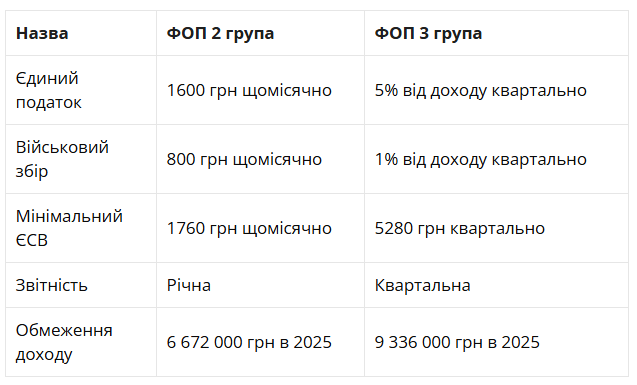

Если полученные средства вы выводите на предпринимательские счета открытые в украинских банках, то налоговая нагрузка, как и размер дохода зависит от выбранной Вами группы единого налога.

Проанализировав налоговые нагрузки, юрист заключил, что для получения средств на счета Wise, Revolut или Payoneer, лучше подойдет 2 группа налогообложения, однако обращаем внимание на тот факт, что ФЛП 2 группы в сфере ВЭД могут осуществлять только оптовую торговлю, ФЛП 3 группы в сфере ВЭД могут не только осуществлять торговлю, но и осуществлять торговлю.

“Что касается средств, которые остались на счетах Wise, Revolut или Payoneer, то есть не перечислены средства на счет ФЛП до указанного отчетного периода, или которые вы перевели на личные счета (не ФЛП счета), то такие средства можно считать доходом физического лица и облагаются налогом по ставке НДФЛ – 18% и ВЗ – 0.2%. - 1,5%; после 01.12.2024 действует ставка - 5%) (эти налоги уплачиваются до 01 августа).

Юрист сделал следующие итоги:

- Средства полученные на счета Wise, Revolut или Payoneer, и переведенные на счета ФЛП в том же отчетном периоде облагаются налогом как доход ФЛП.

- Денежные средства получены на счета Wise, Revolut или Payoneer, и переведенные на личные счета облагаются налогом как доход физического лица.

- Средства получены на счета Wise, Revolut или Payoneer, и оставленные на них облагаются налогом как доход физического лица.