НБУ знизив облікову ставку з 20 до 16%: що це означає для пересічного українця

Зниження ставки відбувається внаслідок успішної боротьби з інфляцією і це означатиме зниження в кінцевому випадку темпів зростання роздрібних цін на товари як повсякденного, так і довгострокового попиту

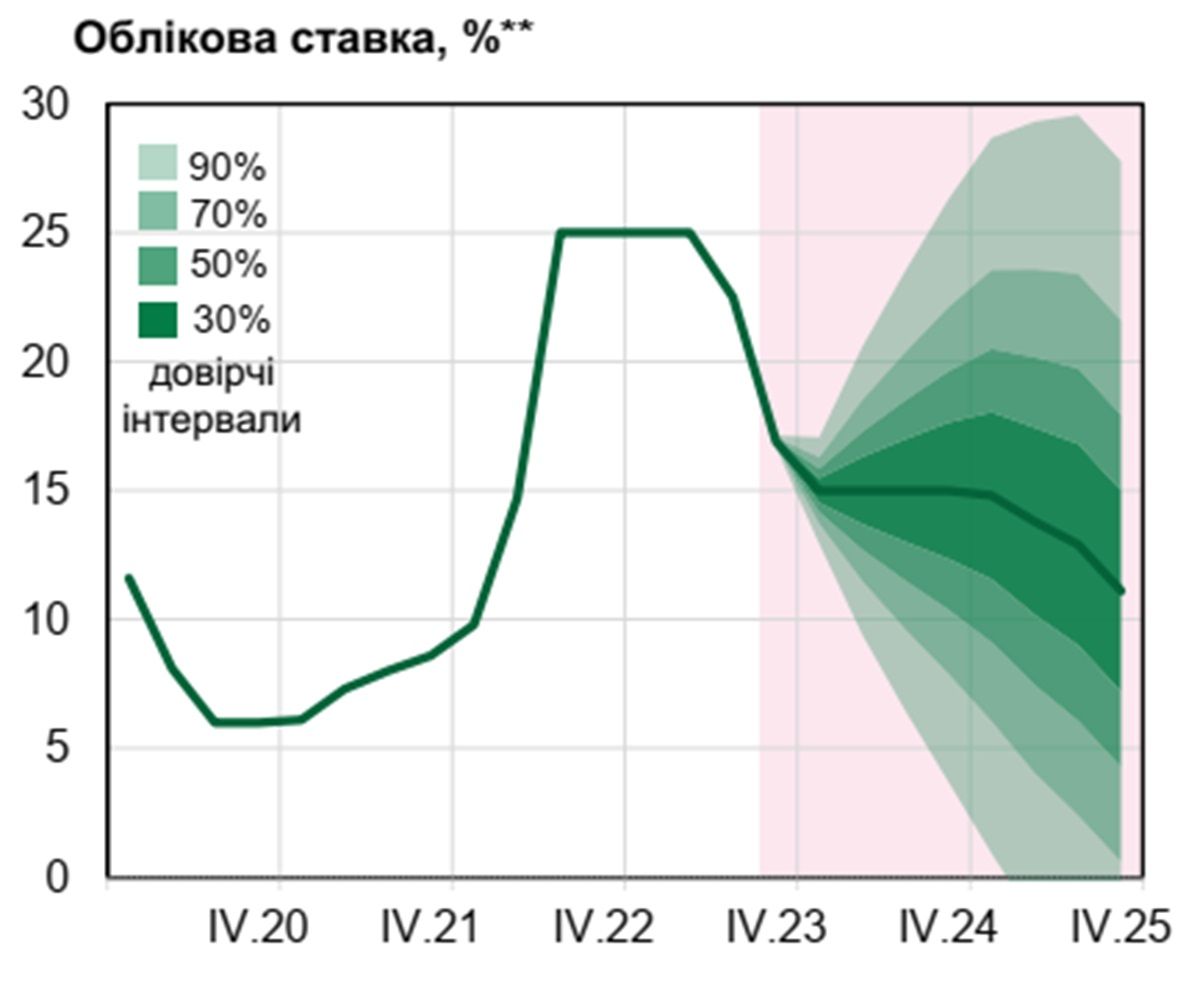

26 жовтня, Національний банк України оголосив про рішення встановити облікову ставку на рівні 16%, тобто маємо її зниження на 4% від попереднього значення 20%. Ми спостерігаємо радикальну зміну монетарної політики НБУ в 2023 році в порівнянні з попереднім 2022 роком, коли ставки так само різко підіймали. Цікаво те, що така політика ніяк не корелює з політикою центральних банків США та Європи, де зараз відбуваються зовсім протилежні рішення.

Як рішення по ставці відчують звичайні громадяни?

Для громадян ці зміни мають виключно позитивний характер, причому навіть подвійний. По-перше, зниження ставки відбувається внаслідок успішної боротьби з інфляцією і це означатиме зниження в кінцевому випадку темпів зростання роздрібних цін на товари як повсякденного, так і довгострокового попиту. По-друге, саме по собі зниження ставки впливатиме на усі процентні ставки в економіці та призведе до здешевлення та збільшення доступності кредитних коштів у гривні.

Певним недоліком мабуть є також очікування у майбутньому зниження дохідності гривневих депозитів для населення, але це можна буде компенсувати за рахунок придбання валюти та відкриття валютних депозитів, де дохідність найближчим часом лише збільшуватиметься. До речі мабуть це і є одним з мотивів такого рішення НБУ і це вирішує для нього одну з головних проблем управління «зайвою» валютною ліквідністю та стабілізацію курсу національної валюти.

Зазначимо, що це третє в цьому році серйозне зниження ставки, попередні були в липні та вересні. Загалом ставку знижено на 9% з 25% на початок року. Тобто ми спостерігаємо радикальну зміну монетарної політики НБУ в 2023 році в порівнянні з попереднім 2022 роком, коли ставки так само різко підіймали.

Цікаво те, що така політика ніяк не корелює з політикою центральних банків США та Європи, де зараз відбуваються зовсім протилежні рішення. Також цікаво тут те, що змінивши облікову ставку, НБУ залишив незмінними ставки за власними операціями з українськими банками. Далі я спробую розібратися, чим це викликано та чого чекати в майбутньому.

Як НБУ управляє економікою та здійснює монетарну політику?

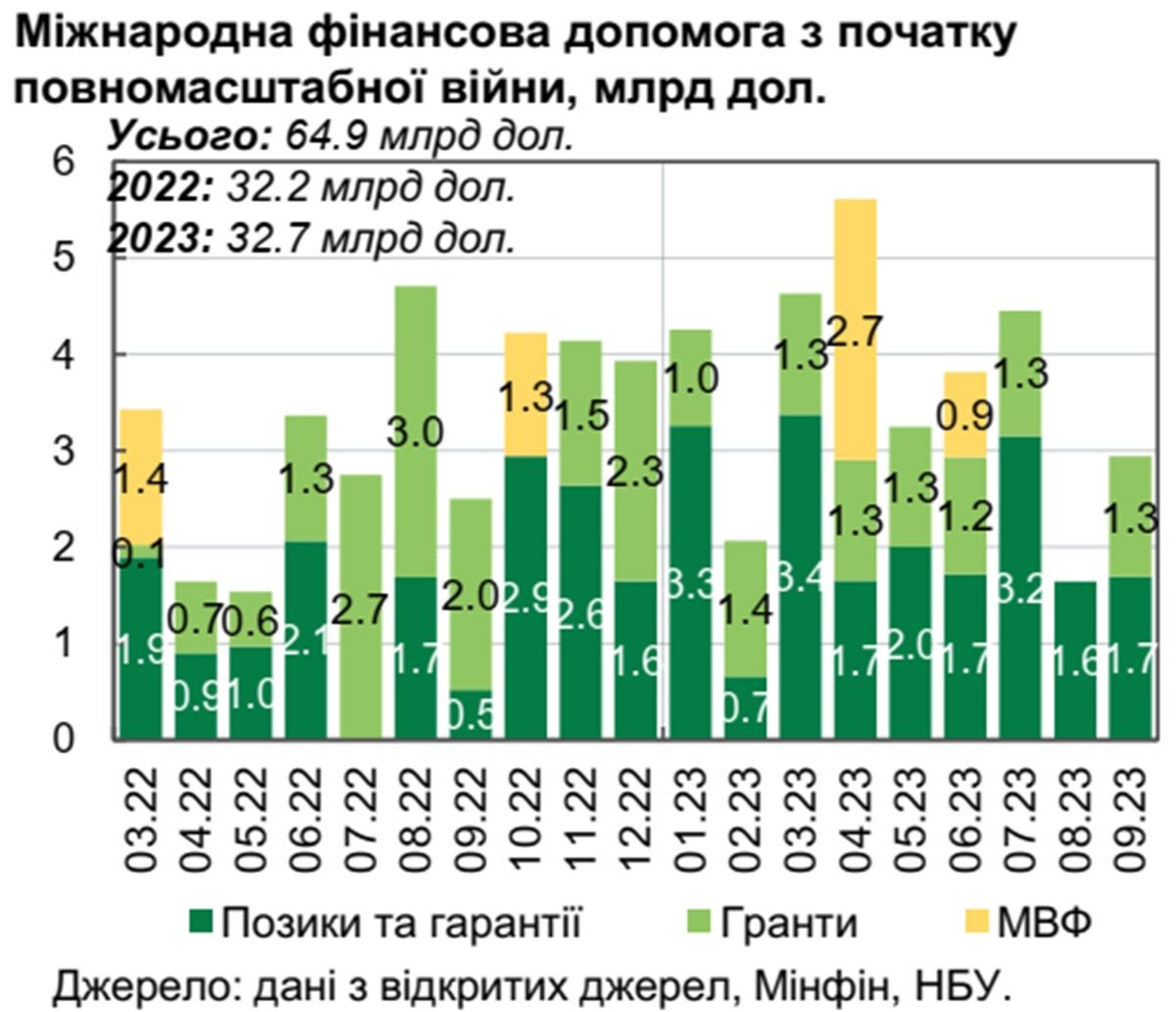

Описати економічну ситуацію, яка є джерелом монетарної політики НБУ можна за допомогою дуже простої тези – «Профіцит ліквідності, але дефіцит бюджету та торгівельного балансу». Чому так сталося – усі розуміють і в цьому немає вини НБУ. Економіка значно постраждала від війни, втрачені потужності, частина інфраструктури, енергетики, частина родючих земель, скорочено трудові та людські ресурси. Ось чому дефіцит. Але це не призвело до банкрутства держави, тому що союзники надавали, надають і сподіваюсь надаватимуть значні суми фінансової допомоги. Ось чому ліквідності вистачає та резерви зростають.

Сам НБУ формулює розуміння своєї монетарної політики та ролі в управлінні економікою наступним чином: «Пріоритетом монетарної політики є досягнення та забезпечення цінової стабільності. Цінова стабільність передбачає незначне зростання цін, а не їх незмінність. За низької та стабільної інфляції доходи та заощадження українців захищені від знецінення, підприємці можуть здійснювати довгострокові інвестиції у вітчизняну економіку, що сприяє створенню робочих місць. З 2015 року до початку повномасштабної війни 24 лютого 2022 року Національний банк забезпечував цінову стабільність, використовуючи інфляційне таргетування та плаваючий обмінний курс гривні. Основним інструментом монетарної політики за режиму інфляційного таргетування є облікова ставка. З початку повномасштабної війни НБУ залишається відданим своєму мандату із забезпечення цінової та фінансової стабільності як запоруки стійкого економічного зростання. Водночас підходи до виконання пріоритетних функцій НБУ, завдання та принципи реалізації монетарної політики зазнали вимушених змін».

Отже формулювання цілей та підходів НБУ нічим на перший погляд не відрізняються від аналогічних політик інших центробанків світу. І механізм той самий – облікова ставка є регулятором перегріву економіки та запобіжником зростання цін. Щоправда трохи дивно, що українська економіка, де відносно мало використовуються кредитні ресурси, де є велика залежність від імпорту та мало виробництв з великою доданою вартістю, так само чутлива до інфляційного регулювання ставкою, як і високотехнологічні економіки Заходу. Але цей український парадокс – тема для зовсім окремого дослідження. Можу лише припустити, що це досягнуто за рахунок спільної роботи з іншими урядовими структурами по налагодженню логістики та регулюванню торгівлі, а НБУ лише відреагував на зміну ситуації.

Але згадаймо про умови, в яких це усе робиться. НБУ потрібно було не просто задавити інфляцію, а зробити це в умовах, коли економіка напівпрацює, логістику порушено, торгівельний баланс рве, а валютні надходження від партнерів не можна одразу випускати на ринок та потрібно стабілізувати курс національної валюти. І зараз вже можна резюмувати, що НБУ фактично зробив це. І ці рішення зі зниження ставки – результат успішної політики останніх двох років.

Чому НБУ знижує облікову ставку в той час, як центральні банки Європи та США її наполегливо підіймають?

Що таке взагалі облікова ставка НБУ? Це простіше кажучи ставка рефінансування, тобто та ставка дохідності, яку НБУ отримує з комерційних банків, коли вони з ним взаємодіють. Цим вона відрізняється від аналогічних ставок банків Європи та США, де ставка відноситься напряму до давно інституціоналізованих ринків казначейських паперів та боргових зобов’язань. В такій ситуації облікова ставка НБУ має більш сигнальну роль та опосередкований ефект, ніж аналогічні ставки іноземних банків, які діють негайно та різко, маючи набагато більший важіль (т.з. «ліверідж») у вигляді надзвичайно великих обсягів операцій на відкритому ринку зобов’язань.

Але справа не в тому, що наші фінансові ринки не так різко реагують на зміну монетарної політики, як на Заході, а в тому, що велетенські обсяги економік країн Європи та США мають незрівнянно більшу інерційність інфляційних процесів. І тому, коли НБУ за два воєнних роки вже відносно вирішив проблему інфляції, західні країни лише почали долати породжений ще ковідними обмеженнями інфляційних сплеск. І тепер, коли інфляція у наших партнерів також продовжить знижуватись до цільового рівня 2-3%, це матиме додатковий стабілізаційний ефект на українську економіку.

Чого чекати далі від політики Національного банку України?

Прогноз дуже простий та однозначний – НБУ продовжуватиме знижувати облікову ставку до цільового рівня 11-12% на кінець 2025 року.

Разом з тим знижуватиметься і інфляція до коридору навколо 5%, що наблизить рівень стабільності української економіки до країн Європи. Хотілося б завершити матеріал на цій позитивній ноті. Але тут необхідно нагадати, як сам НБУ оцінює усі ці прогнози:

«Ключовим ризиком прогнозу залишається триваліший термін, а також непередбачувані характер та інтенсивність повномасштабної війни»

Простіше кажучи, доки триває війна, доти не буде стабільності, а жоден прогноз не є сам по собі достатньо достовірним і може змінитися у разі зміни військових та політичних обставин.

Експерт з інвестицій та фінансових ринків

Андрій Богатирьов

Підписуйтесь на наш Telegram-канал, щоб не пропустити важливих новин. За новинами в режимі онлайн прямо в месенджері слідкуйте на нашому Telegram-каналі Інформатор Live. Підписатися на канал у Viber можна тут.