Финмонтренды в Украине: самые большие штрафы и самые распространенные нарушения финучреждений

За 8 месяцев 2023 года Национальный банк Украины выписал банкам и другим финансовым учреждениям 96 штрафов на 292 млн грн. Детальнее об актуальной ситуации на рынке финансового мониторинга, динамике штрафных санкций и письменных оговорок регулятора, – читайте в аналитических выводах д.э.н., финансового аналитика YouControl Романа Корнилюка.

Ужесточение ответственности в сфере противодействия отмыванию доходов, полученных преступным путем, – глобальный тренд в рамках глобализации и евроинтеграции. YouControl исследовал меры влияния Национального банка Украины на нарушение требований законодательства о предотвращении и противодействии легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения.

В Украине происходит переход с формалистического подхода к риск-ориентированному по надлежащей проверке клиентов. В 2023 году появился новый фокус на проверках контрагентов на наличие связей со страной-агрессором. Это регулируется Постановлением НБУ №26 . Также ужесточаются требования по реализации специальных экономических и других ограничительных мер (санкций), предусмотренных Постановлением НБУ №65 .

Нарушение на 292 млн грн: за что штрафовали финучреждения

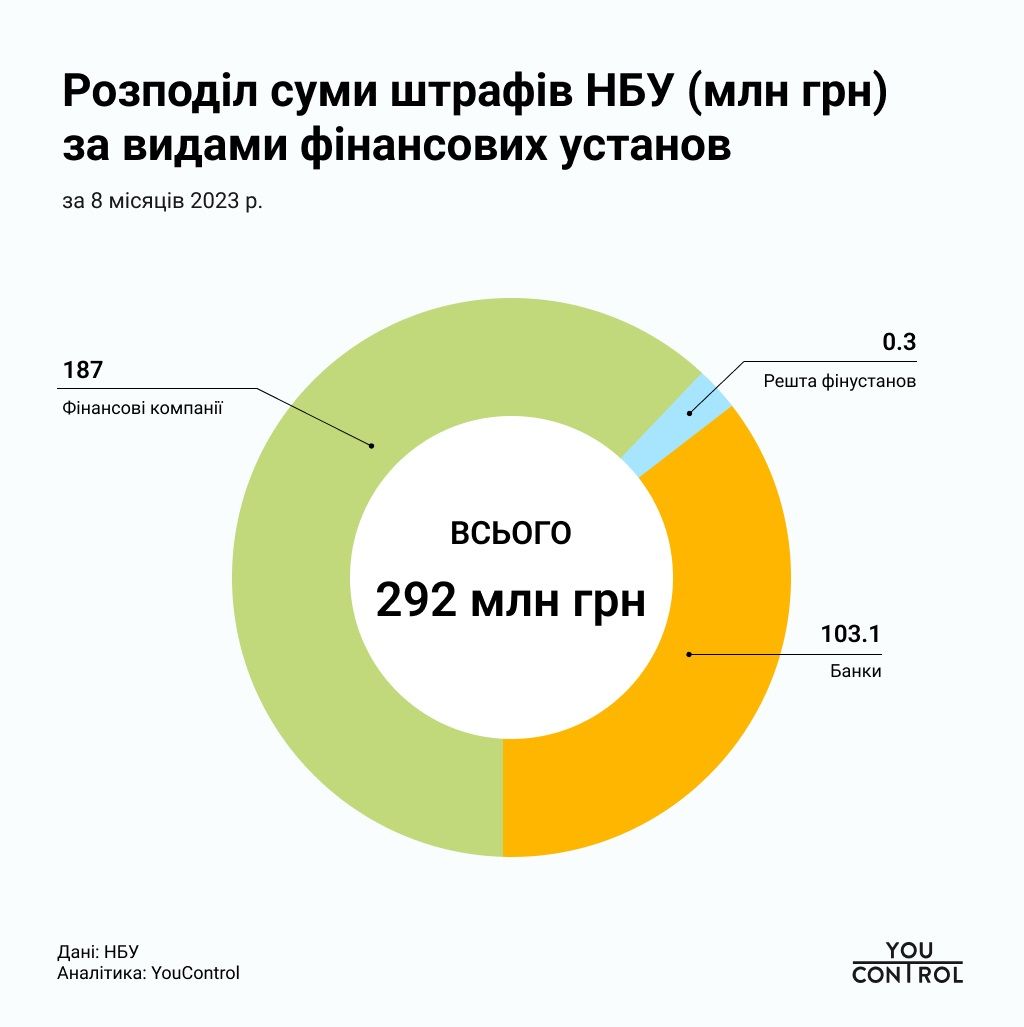

Результаты исследования YouControl о деятельности финансового рынка свидетельствуют, что в течение 8 месяцев 2023 г. Нацбанком было выписано 96 штрафов на 292 млн грн. Их получили банки и другие финучреждения за нарушение как требований финансового мониторинга, так и требований валютного законодательства. Два банка были выведены с рынка не за низкую финансовую устойчивость, как это происходит в мирное время, а именно за нарушение требований законодательства, регулирующего вопросы финансового мониторинга.

Отсутствие современных подходов к финмону также считается определенным нарушением. К примеру, банки и другие небанковские финучреждения активно ищут методы автоматизации финмона. В выписанных письменных оговорках и штрафах от НБУ эта причина указывается как: "за отсутствие систем автоматизации финансового мониторинга".

О мерах со стороны НБУ и общем анализе обновлений регулирования в сфере финмониторинга обсуждали с финансовым аналитиком Романом Корнилюком и главным юристом YouControl Надеждой Чаленко на вебинаре "Постановления №26 и №65: анализ обновлений регулирования в сфере финмониторинга".

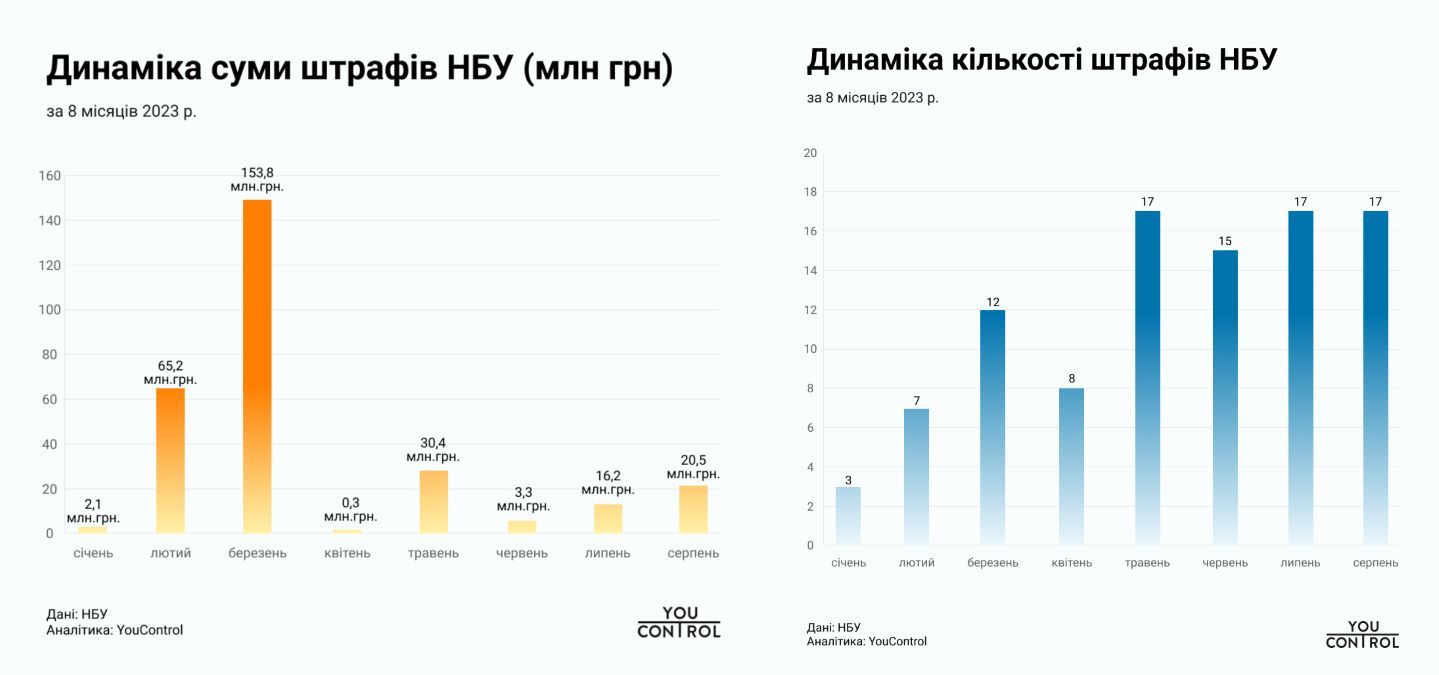

Рассмотрев ежемесячную динамику количества штрафов за исследуемый период, заметно, что их количество нарастает в целом. И в последние четыре месяца (май-август) находится в диапазоне 15-17 штрафов в месяц, полученных финучреждениями, в том числе и банками.

Если посмотреть на динамику суммы штрафов, то они достигли максимума 153,8 млн грн в марте 2023-го. Это рекордный месяц по общей сумме штрафов. Речь идет не об одном максимальном штрафе, а о многочисленном штрафных санкциях. В июле и августе общая сумма штрафов составила 16 и 20,5 млн грн соответственно.

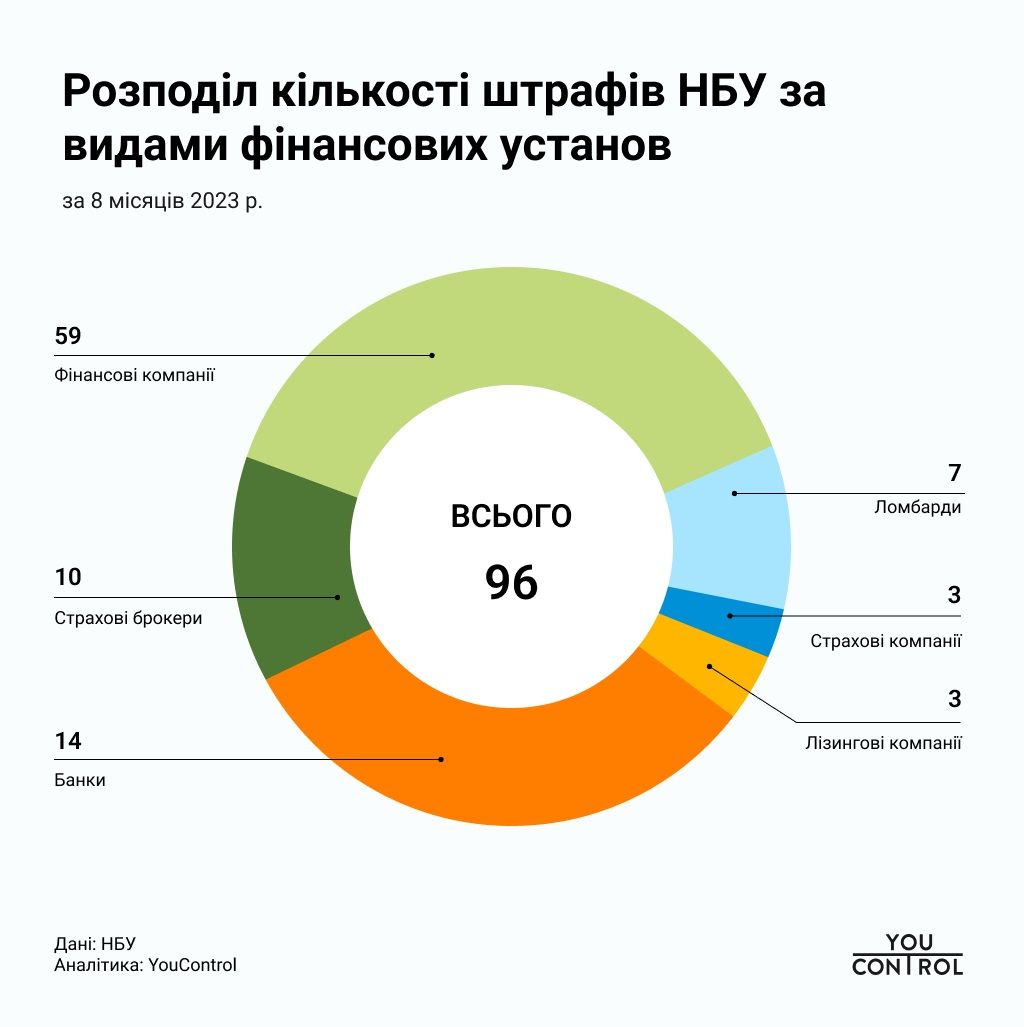

Подробное распределение 96 штрафов показывает, что часть субъектов первичного финансового мониторинга (СПФМ) получила их за нарушение валютного законодательства. Большинство штрафов приходится на финансовые компании (59 штрафов). Финкомпании – это неоднородный сегмент, включающий в себя как микрофинансовые учреждения, так и платежные системы.

На втором месте – банки (14 штрафов). На третьем – страховые брокеры (10 штрафов). За нарушение требований финмона ломбарды получили 7 штрафов, лизинговые компании – 3, страховые – 3. Однако многие "страховщики" за этот период вообще были лишены лицензии и часто в формулировках штрафных санкций значится либо "за непредставление отчетности", либо "за нарушение финмониторинга" .

Распределение суммы штрафов выглядит следующим образом: 187 млн грн составляет общая сумма штрафов, выписанных финансовым компаниям. Второе место занимают банки, суммарно получившие 103 млн грн штрафов. А на остальных посредников суммы намного ниже, меньше одного млн грн.

Топ причин наложения штрафных санкций за нарушения в сфере финмониторинга

Самый большой по сумме штраф был выписан финкомпании почти на 74 млн грн . На втором месте – банк со штрафом в 64,6 млн. грн. На третьем месте – финкомпания со штрафом в 64 млн. грн. Остальные из десятки наибольших штрафов колеблются в диапазоне от 14 до 3,7 млн грн.

Выписанные штрафы регулятором на достаточно значительные суммы влияют на финансовую устойчивость контрагентов. Ведь отвлекают миллионные суммы денежных средств со счетов, создавая тем самым форс-мажорные проблемы с ликвидностью и снижая показатели рентабельности. Впрочем, наибольшим ударом становятся косвенные потери от ухудшения репутации среди клиентов и партнеров, что может привести к невосполнимым потерям и даже ликвидации учреждения.

Если посмотреть распределение наибольших штрафов по типу финансового посредника, то здесь есть 5 финкомпаний и 5 банков. Некоторые из них повторялись за исследуемый период, а некоторые финкомпании получали не один штраф, а несколько.

Сумма штрафов в банки выросла по сравнению с 2018-2019 гг. , которые анализировал YouControl в предыдущем исследовании . В тот период только один банк имел 94 млн грн штрафа. На втором месте банк с 30 млн и на третьем – банк с 14 млн грн штрафа. Все остальные – значительно меньше топовой десятки по результатам 8 месяцев 2023 г.

Чаще выделяют две причины, за которые финансово отвечают финпосредники . Первая причина – это неподача или нарушение сроков подачи отчетности по вопросам предотвращения и противодействия: зафиксировано 22 штрафа, где суммы штрафов значительно меньше, чем по остальным причинам. Вторая – нарушение условий и порядка торговли иностранной валютой (валютного законодательства) – 22 штрафа. И за нарушение встать на учет в специально уполномоченном органе как СПФМ – 18 штрафов. В последнем случае взыскания невелики, однако часто применяются.

Далее следуют более серьезные штрафы и реже случающиеся причины: невыполнение обязанности осуществления надлежащей проверки новых и существующих клиентов – 17 штрафов, ненадлежащее исполнение обязанности разрабатывать и обновлять внутренние документы – 16, невыполнение финучреждением надлежащего применения риск-ориентированного подхода – 12 , невыполнение оценки или переоценки собственных рисков деятельности банка (так называемый риск-профиль СПФМ должен быть разработан и постоянно переоцениваться) – 9 штрафов. Также бывают взыскания по неиспользованию учреждением системы автоматизации процессов финансового мониторинга – 8 штрафов.

Кроме того, 5 штрафных санкций было выписано за несопровождение учреждением как СПФМ платежей информацией о плательщике. Еще 5 взыскали за неосуществление мер в отношении клиентов или их бенефициаров, которые являются политически значимыми лицами (PEP), членами их семей или связанными с ними лицами. И 5 штрафов получили за представление в НБУ недостоверной отчетности по предотвращению и противодействию (с ошибками).

Два штрафа получили финучреждения за нарушение требований реализации и мониторинга эффективности персональных санкций. И по одному – за мискодинг (подмену кода категории деятельности торговца) в платежах, несоблюдение ограничений по назначению ответственного работника учреждения и необеспечение на постоянной основе проведения учебных мероприятий для работников с целью понимания ими обязанностей и порядка действий. Поэтому наличие систем обучения финмониторингу регулятор также обращает большое внимание.

Полсотни оговорок и два случая аннулирования лицензий

Чаще всего перед штрафом, выписанным участникам финрынка, делается письменная оговорка. Если эти требования и рекомендации не были выполнены, то через три месяца происходит штрафование финпосредников.

Основные причины письменных оговорок в сфере финансового мониторинга:

- неподача в Нацбанк отчетности по финмону (32 случая),

- нарушение условий и порядка торговли иностранной валютой (15),

- ненадлежащее исполнение обязанности разрабатывать и обновлять внутренние документы (7),

- несоблюдение порядка представления информации по запросу специально уполномоченному органу (6),

- необеспечение помещения системой технологического видеоконтроля (5).

- нарушение отдельных требований по идентификации, верификации и изучению клиентов (1),

- нарушение требований реализации и мониторинга эффективности персональных санкций (1)

- предоставление недостоверной информации об операциях по запросам Нацбанка (1).

За исследуемый период количество оговорок колеблется от 2-4 до 15-16 ежемесячно. Так , из 59 оговорок большинство приходится на финкомпании – 37. Второе место занимают банки с 6 оговорками. А третье место с пятью оговорками делят между собой ломбарды и страховые брокеры.

Кроме штрафов и письменных оговорок регулятор применяет другие виды юридических санкций в отношении нарушителей финмониторинга. Например, решение об отзыве и ликвидации двух банков в связи с систематическим нарушением требований законодательства в сфере предотвращения и противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения.

Также применялись решения по аннулированию лицензии на осуществление деятельности по предоставлению финансовых услуг. А именно: лицензии на перевод средств в национальной валюте без открытия счетов ( ООО "НСП" ) и аннулирования лицензии за предоставление услуг по финансовому лизингу, факторингу и за предоставление средств в ссуду, в частности, на условиях финансового кредита ( ООО "ФК "Хантер" ). В результате аннулирования лицензий деятельность вышеупомянутых организаций была ограничена.

Советы по надлежащему соблюдению правил финансового мониторинга:

- следить за обновлением нормативно-правовой базы и коммуникациями НБУ по финмониторингу,

- наладить автоматизированную систему надлежащей проверки контрагентов согласно требованиям действующего законодательства,

- на базе полного осведомленности путем подключения систем онлайн-проверки контрагентов придерживаться лучших практик риск-ориентированного подхода, в том числе и в части проверок PEPs, санкционных связей и наличия российского следа,

- выполнять требования НБУ в сфере финмониторинга,

- своевременно представлять отчетность на запрашиваемую информацию регулятором,

- в случае получения письменных оговорок своевременно и тщательно исправлять все выявленные нарушения.

Больше о трактовке требований Постановлений №26 и №65 и советы по их реализации разбирали специалисты YouControl на недавнем вебинаре “ Юридический разбор Постановлений НБУ №26 и №65: расшифровка, анализ и рекомендации ”.

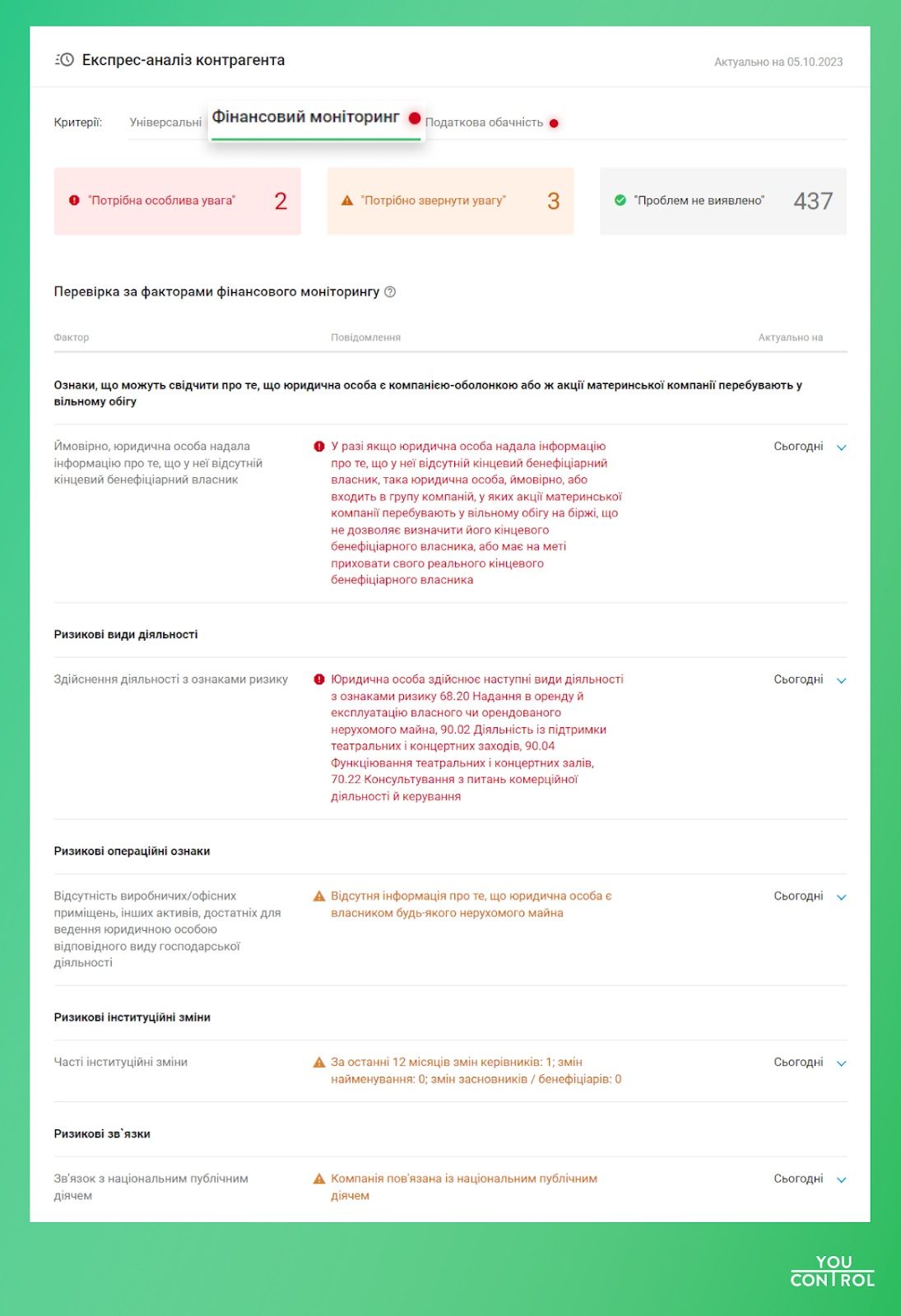

В аналитической системе YouControl содержится 95% источников, определенных Типологическим исследованием, утвержденным Государственной службой финансового мониторинга Украины. Чтобы избежать влияния человеческого фактора или ограниченности времени на эффективный анализ, в системе реализован функционал Экспресс-анализ, имеющий специальные вкладки с факторами финмониторинга. Полную версию исследования читайте по ссылке .

Партнерский материал