Фінмонтренди в Україні: найбільші штрафи та найпоширеніші порушення фінустанов

За 8 місяців 2023 року Національний банк України виписав банкам та іншим фінансовим установам 96 штрафів на 292 млн грн. Детальніше про актуальну ситуацію на ринку фінансового моніторингу, динаміку штрафних санкцій та письмових застережень регулятора, – читайте в аналітичних висновках д.е.н., фінансового аналітика YouControl Романа Корнилюка.

Посилення відповідальності у сфері протидії відмивання доходів, одержаних злочинним шляхом, – глобальний тренд в рамках глобалізації та євроінтеграції. YouControl дослідив заходи впливу Національного банку України щодо порушення вимог законодавства про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення.

В Україні відбувається перехід з формалістичного підходу до ризик-орієнтованого щодо належної перевірки клієнтів. У 2023 році з’явився новий фокус на перевірках контрагентів на наявність зв’язків з країною-агресором. Це регулюється Постановою НБУ №26. Також посилюються вимоги щодо реалізації спеціальних економічних та інших обмежувальних заходів (санкцій), передбачених Постановою НБУ №65.

Порушення на 292 млн грн: за що штрафували фінустанови

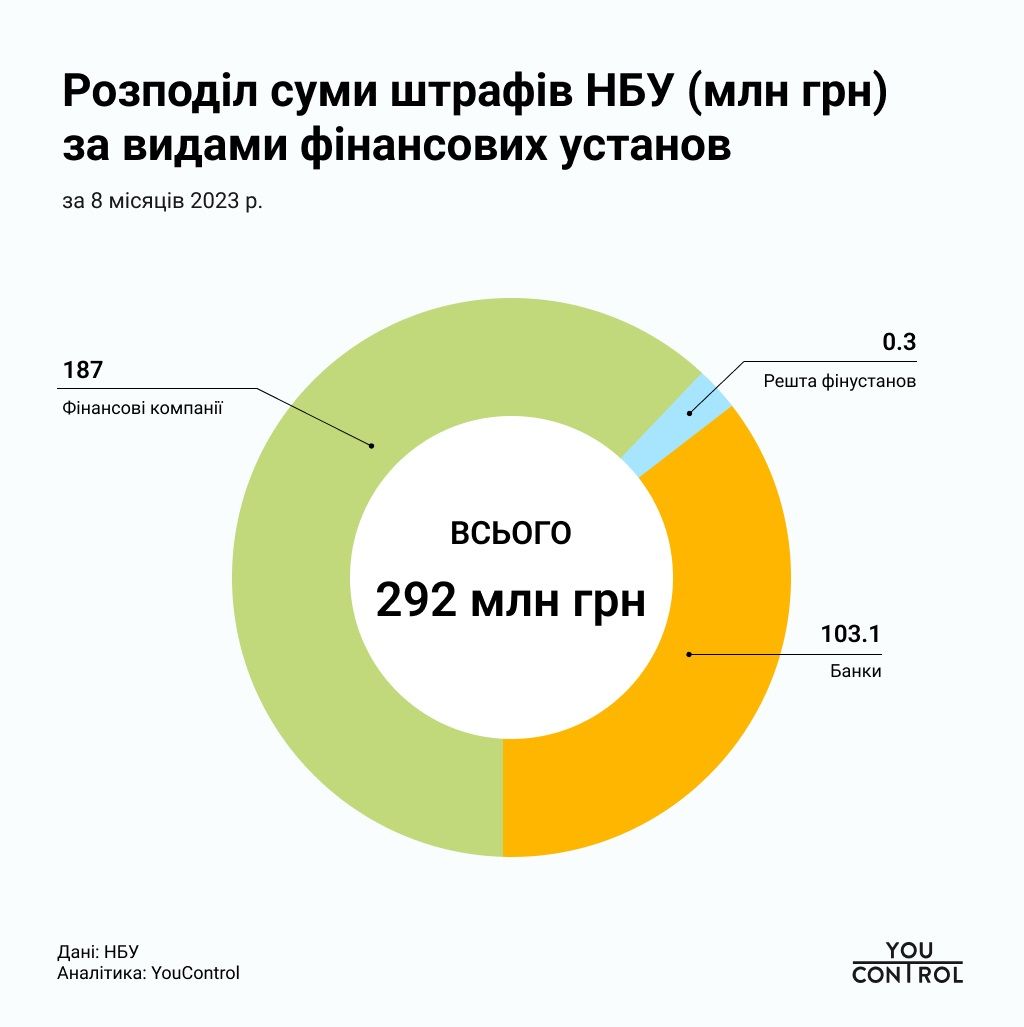

Результати дослідження YouControl щодо діяльності фінансового ринку свідчать, що впродовж 8-ми місяців 2023 р. Нацбанком було виписано 96 штрафів на 292 млн грн. Їх отримали банки та інші фінустанови за порушення як вимог фінансового моніторингу, так і вимог валютного законодавства. Два банки були виведені з ринку не за низьку фінансову стійкість, як це трапляється в мирний час, а саме за порушення вимог законодавства, що регулює питання фінансового моніторингу.

Відсутність сучасних підходів до фінмону також вважається певним порушенням. До прикладу, банки та інші небанківські фінустанови активно шукають методи автоматизації фінмону. У виписаних письмових застереженнях та штрафах від НБУ ця причина вказується як: “за відсутність систем автоматизації фінансового моніторингу”.

Про заходи зі сторони НБУ та загальний аналіз оновлень регулювання у сфері фінмоніторингу обговорювали з фінансовим аналітиком Романом Корнилюком та головним юристом YouControl Надією Чаленко на вебінарі “Постанови №26 та №65: аналіз оновлень регулювання в сфері фінмоніторингу”.

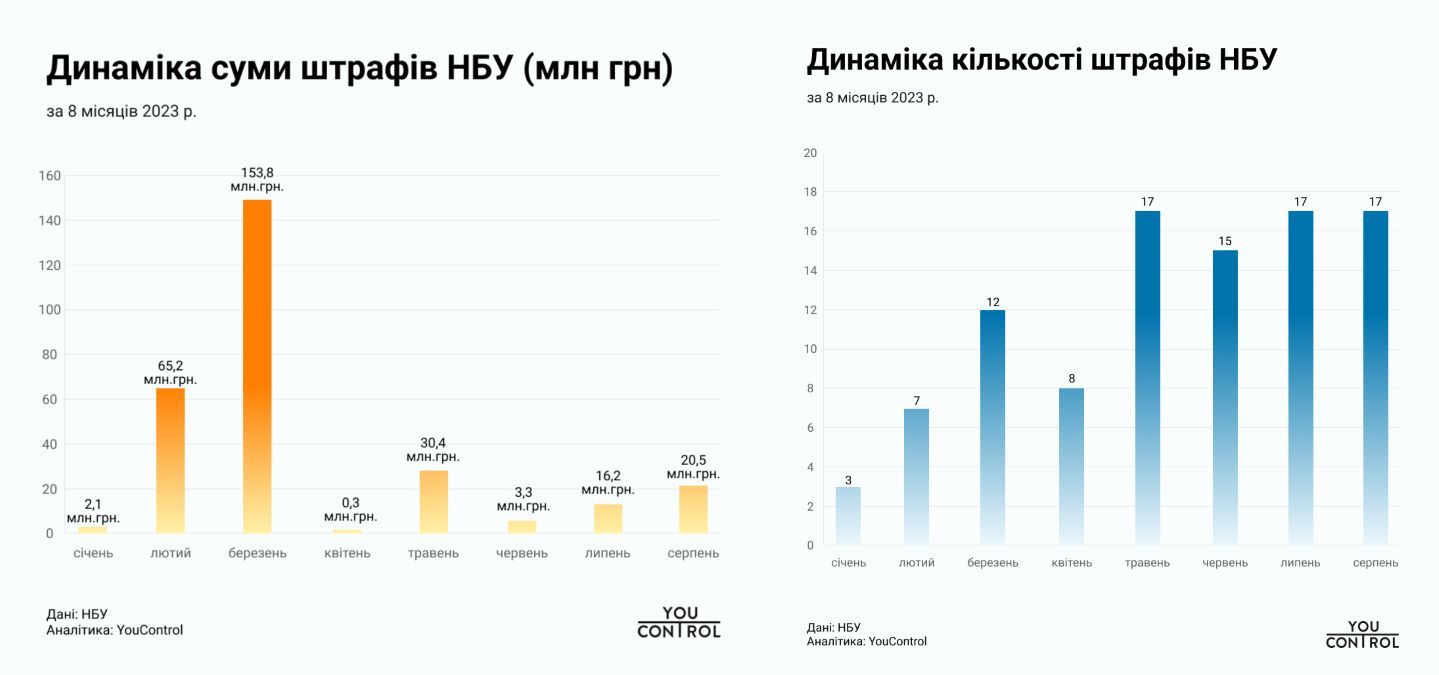

Розглянувши щомісячну динаміку кількості штрафів за досліджуваний період, помітно, що їхня кількість загалом наростає. І в останні чотири місяці (травень-серпень) знаходиться в діапазоні 15-17 штрафів за місяць, отриманих фінустановами, зокрема й банками.

Якщо подивитися на динаміку суми штрафів, то вони сягнули максимуму 153,8 млн грн в березні 2023-го. Це рекордний місяць за загальною сумою штрафів. Йдеться не про один максимальний штраф, а про численну кількість штрафних санкцій. У липні й серпні загальна сума штрафів становила 16-ть та 20,5 млн грн відповідно.

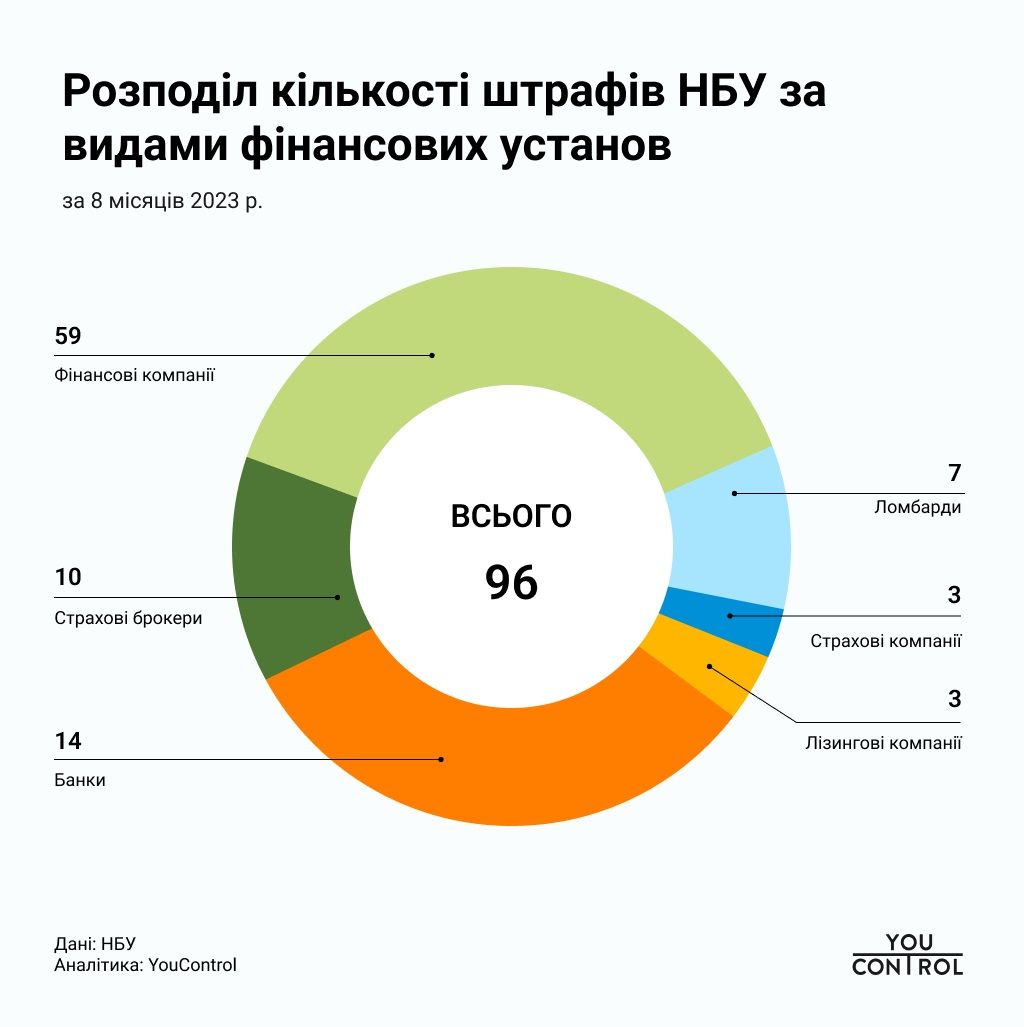

Детальний розподіл 96 штрафів показує, що частина суб’єктів первинного фінансового моніторингу (СПФМ) отримала їх за порушення валютного законодавства. Більшість штрафів припадає на фінансові компанії (59 штрафів). Фінкомпанії – це неоднорідний сегмент, що включає в себе як мікрофінансові установи, так і платіжні системи.

На другому місці – банки (14 штрафів). На третьому – страхові брокери (10 штрафів). За порушення вимог фінмону ломбарди отримали 7 штрафів, лізингові компанії – 3, страхові – 3. Однак багато “страховиків” за цей період взагалі були позбавлені ліцензії і часто в формулюваннях штрафних санкцій значиться або “за неподання звітності”, або “за порушення фінмоніторингу”.

Розподіл суми штрафів виглядає наступним чином: 187 млн грн становить загальна сума штрафів, виписаних фінансовим компаніям. Друге місце посідають банки, що сумарно отримали 103 млн грн штрафів. А на решту посередників суми набагато нижчі, менше 1-го млн грн.

Топ причин накладання штрафних санкцій за порушення у сфері фінмоніторингу

Найбільший за сумою штраф був виписаний фінкомпанії майже на 74 млн грн. На другому місці – банк зі штрафом у 64,6 млн грн. На третьому місці – фінкомпанія зі штрафом у 64 млн грн. Решта з десятки найбільших штрафів коливаються в діапазоні від 14-ти до 3,7 млн грн.

Виписані штрафи регулятором на досить значні суми – впливають на фінансову стійкість контрагентів. Адже відволікають мільйонні суми грошових коштів з рахунків, тим самим створюючи форс-мажорні проблеми з ліквідністю і знижуючи показники рентабельності. Втім, найбільшим ударом стають непрямі втрати від погіршення репутації серед клієнтів та партнерів, що може призвести до непоправних втрат і навіть ліквідації установи.

Якщо подивитися розподіл найбільших штрафів за типом фінансового посередника, то тут є 5 фінкомпаній і 5 банків. Деякі з них повторювалися за досліджуваний період, а деякі фінкомпанії отримували не один штраф, а кілька.

Сума штрафів до банків зросла, порівняно з 2018-2019 рр., які аналізував YouControl в попередньому дослідженні. На той період лише один банк мав 94 млн грн штрафу. На другому місці банк з 30 млн і на третьому – банк з 14 млн грн штрафу. Всі інші – значно менші, ніж топова десятка за результатами 8 місяців 2023 р.

Найчастіше виділяють дві причини, за які фінансово відповідають фінпосередники. Перша причина – це неподання або порушення строків подання звітності з питань запобігання та протидії: зафіксовано 22 штрафи, де суми штрафів значно менші, ніж за решту причин. Друга – порушення умов та порядку торгівлі іноземною валютою (валютного законодавства) – 22 штрафи. І за порушення стати на облік у спеціально уповноваженому органі як СПФМ – 18 штрафів. В останньому випадку стягнення невеликі, однак часто застосовуються.

Далі йдуть більш серйозні штрафи і причини, які рідше трапляються: невиконання обов’язку здійснення належної перевірки нових та існуючих клієнтів – 17 штрафів, неналежне виконання обов’язку розробляти та оновлювати внутрішні документи – 16, нездійснення фінустановою належного застосування ризик-орієнтованого підходу – 12, невиконання оцінки або переоцінки власних ризиків діяльності банку (так званий ризик-профіль СПФМ повинен бути розроблений та постійно переоцінюватись) – 9 штрафів. Також бувають стягнення щодо невикористання установою системи автоматизації процесів фінансового моніторингу – 8 штрафів.

Крім того, 5 штрафних санкцій було виписано за несупроводження установою як СПФМ платежів інформацією про платника. Ще 5-ть стягнули за нездійснення заходів щодо клієнтів або їх бенефіціарів, які є політично значущими особами (PEP), членами їх сімей або пов’язаними з ними особами. І 5 штрафів отримали за подання до НБУ недостовірної звітності з питань запобігання та протидії (з помилками).

Два штрафи отримали фінустанови за порушення вимог реалізації і моніторингу ефективності персональних санкцій. І по одному – за міскодинг (підміну коду категорії діяльності торговця) у платежах, недотримання обмежень щодо призначення відповідального працівника установи та незабезпечення на постійній основі проведення навчальних заходів для працівників з метою розуміння ними обов’язків та порядку дій. Тож на наявність систем навчання фінмоніторингу регулятор також звертає велику увагу.

Півсотні застережень та два випадки анулювання ліцензій

Найчастіше перед штрафом, виписаного учасникам фінринку, робиться письмове застереження. Якщо ці вимоги та рекомендації не були виконані, то через місяць-три відбувається штрафування фінпосередників.

Основні причини письмових застережень у сфері фінансового моніторингу:

- неподання до Нацбанку звітності з питань фінмону (32 випадки),

- порушення умов та порядку торгівлі іноземною валютою (15),

- неналежне виконання обов’язку розробляти та оновлювати внутрішні документи (7),

- недотримання порядку подання інформації на запит спеціально уповноваженому органу (6),

- незабезпечення приміщення системою технологічного відеоконтролю (5).

- порушення окремих вимог щодо ідентифікації, верифікації та вивчення клієнтів (1),

- порушення вимог реалізації і моніторингу ефективності персональних санкцій (1)

- надання недостовірної інформації про операції на запити Нацбанку (1).

За досліджуваний період кількість застережень коливається від 2-4-х до 15-16-ти щомісячно. Так, з 59 застережень більшість припадає на фінкомпанії – 37. Друге місце посідають банки з 6-ма застереженнями. А третє місце з п’ятьма застереженнями ділять між собою ломбарди та страхові брокери.

Крім штрафів та письмових застережень регулятор застосовує інші види юридичних санкцій щодо порушників фінмоніторингу. Наприклад, рішення про відкликання та ліквідацію двох банків у зв’язку із систематичним порушенням вимог законодавства у сфері запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення.

Також застосовувалися рішення з анулювання ліцензії на провадження діяльності з надання фінансових послуг. А саме: ліцензії на переказ коштів у національній валюті без відкриття рахунків (ТОВ “НСП”) та анулювання ліцензії за надання послуг з фінансового лізингу, факторингу і за надання коштів у позику, зокрема, на умовах фінансового кредиту (ТОВ “ФК “Хантер”). В результаті анулювання ліцензій діяльність вищезазначених організацій була обмежена.

Поради щодо належного дотримання правил фінансового моніторингу:

- слідкувати за оновленням нормативно-правової бази та комунікаціями НБУ з фінмоніторингу,

- налагодити автоматизовану систему належної перевірки контрагентів згідно з вимогами чинного законодавства,

- на базі повної обізнаності шляхом підключення систем онлайн-перевірки контрагентів дотримуватись кращих практик ризик-орієнтованого підходу, зокрема і в частині перевірок PEPs, санкційних зв'язків та наявності російського сліду,

- виконувати вимоги НБУ у сфері фінмоніторингу,

- вчасно подавати звітність на запитувану інформацію регулятором,

- у випадку отримання письмових застережень вчасно і ретельно виправляти усі виявлені порушення.

Більше про трактування вимог Постанов №26 та №65 та поради щодо їх реалізації розбирали фахівці YouControl на нещодавньому вебінарі “Юридичний розбір Постанов НБУ №26 та №65: розшифровка, аналіз і рекомендації”.

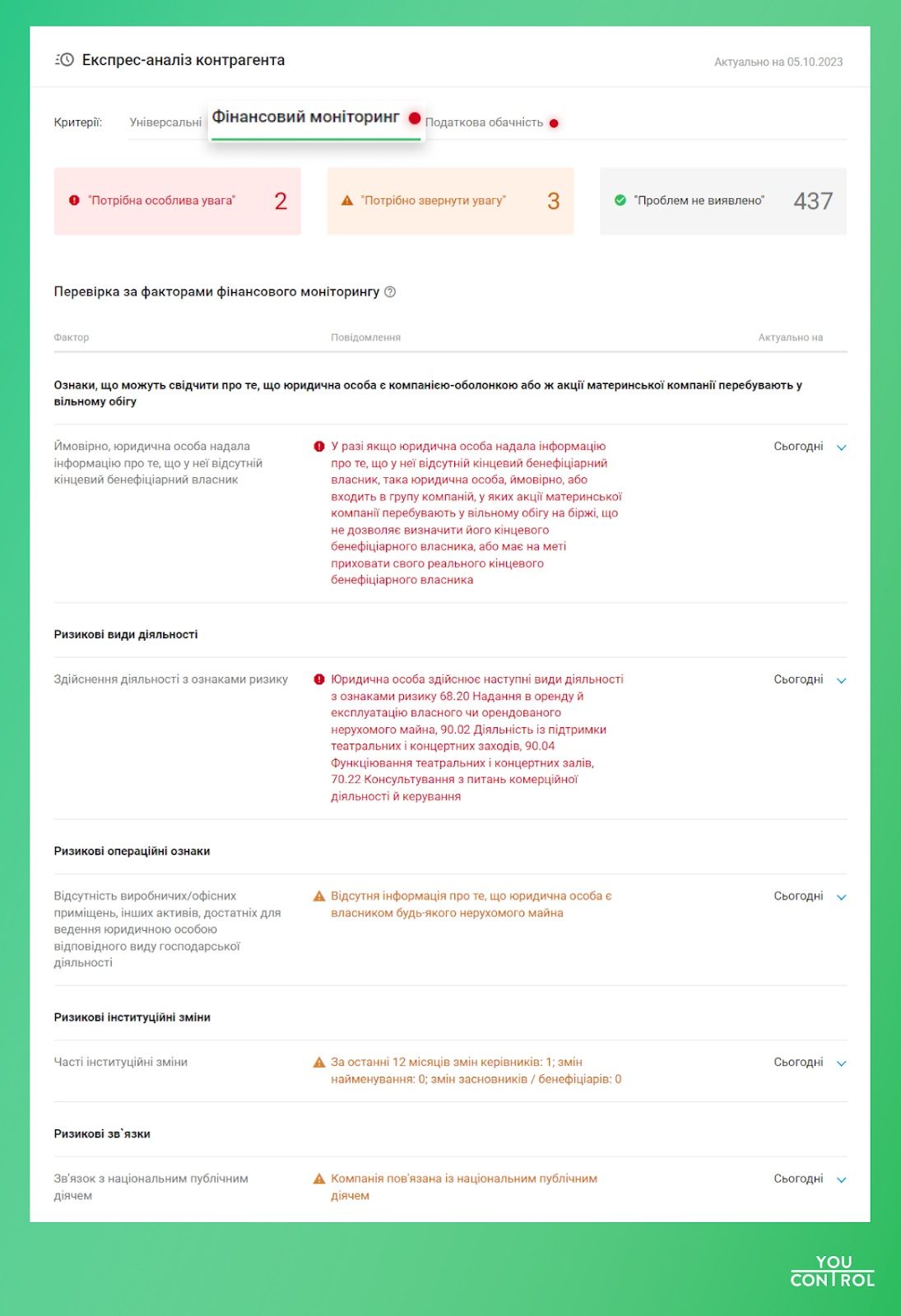

В аналітичній системі YouControl міститься 95% джерел, визначених Типологічним дослідженням, яке затверджене Державною службою фінансового моніторингу України. Аби уникнути впливу людського фактору чи обмеженості часу на ефективний аналіз, в системі реалізований функціонал “Експрес-аналіз”, що має спеціальні вкладки з факторами фінмоніторингу. Повну версію дослідження читайте за посиланням.

Партнерський матеріал