Пассажирские перевозки в Украине: 63 млрд грн ориентировочного объема за год и 29 млрд грн официально задекларированных

Новое исследование от YouControl по рынку пассажирских перевозок Украины

Полномасштабная война изменила в Украине не только границы безопасности, но и саму логику повседневного движения. В условиях военного положения транспорт не является просто сервисом и все больше приобретает черты критической системы. В то же время, война обнажила глубинные проблемы, которые наслаивались годами: хрупкость регулирования, ограниченную прозрачность отдельных сегментов рынка, зависимость от ручного управления и низкую готовность к шокам.

В фокус исследования аналитической командой YouControl.Market включены сегменты пассажирского наземного транспорта городского и пригородного сообщения, другого пассажирского наземного транспорта , услуг такси , а также пассажирского железнодорожного транспорта междугороднего сообщения .

Главные инсайты исследования

- Исторически более ¾ перевозчиков уже прекратили деятельность – это почти 124 тыс. из 157 тыс. всех когда-то зарегистрированных.

- По всей стране рынок пассажирских перевозок более чем на 80% состоит из ФЛП. Корпоративные компании составляют лишь 16% операторов, но имеют больший «запас прочности» – прекратили деятельность только 15,2% компаний против 81,6% ФЛП.

- Автобусные и автомобильные перевозки оказались наиболее устойчивыми: после резкого «проседания» в начале полномасштабной войны спрос постепенно возобновился до 90–95% от довоенного уровня (для сравнения железнодорожные перевозки в 2024 году остаются на 30% ниже пиковых показателей 2020–2021 годов).

- Ориентировочный годовой объем рынка пассажирских перевозок составляет не менее 63 млрд грн . Официально компании перевозчики декларируют лишь 29 млрд грн выручки в год – это около 46% расчетного объема.

Высокая ротация субъектов: 79% перевозчиков исторически прекратили деятельность

Согласно данным аналитической системы YouControl.Market, 78,8% всех исторически зарегистрированных субъектов хозяйствования в сфере пассажирских перевозок уже приостановлены (т.е. фактически неактивны). Это свидетельствует о возможной структурной неустойчивости бизнес-моделей: рынок имеет низкий порог входа, но также низкий горизонт выживания для большинства новичков – особенно мелких операторов. Иными словами, из примерно 157 тыс. когда-либо заходивших на этот рынок бизнесов около 123,8 тыс. уже прекратили деятельность , и только 32,6 тыс. остаются активными сейчас.

Несмотря на меньшую численность, компании (юридические лица) значительно реже прекращают деятельность, чем ФЛП – лишь 15,2% исторически зашедших на рынок компаний прекратились, тогда как среди ФЛП этот показатель достигает 81,6% . Такая поразительная разница (более 5 раз) может указывать на больший запас прочности компаний, обусловленный масштабом операций и организационной формой.

Подобная структура существовала задолго до полномасштабной войны, что свидетельствует о функционировании рынка по логике постоянного оборота субъектов, исторически отвечающей условиям низких барьеров входа и нестабильного спроса, а не ориентации на долгосрочную инвестиционную модель. Первые кварталы 2022 года принесли резкое падение новых регистраций (до минимума во ІІ квартале 2022-го) и всплеск прекращений, особенно в прифронтовых регионах. Оказавшиеся под плотными обстрелами и оккупацией регионы (Донецкая, Луганская и др.) регионы демонстрировали массовое прекращение деятельности перевозчиков, тогда как в относительно безопасных западных областях фиксировался определенный прирост новых регистраций ФЛП – вероятно, бизнес частично мигрировал на менее рискованные территории.

84% перевозчиков являются ФЛПами: региональные отличия организационных форм

Региональное распределение организационно-правовых форм демонстрирует, что доминирование ФЛП является базовой характеристикой рынка пассажирских перевозок по всей стране, а не только последствием военных потрясений. В среднем доля ФЛП составляет почти 84% по Украине , что отражает специфику отрасли: относительно невысокий барьер входа, мобильность операций, возможность быстро адаптироваться к изменению маршрутов, спроса и регуляторных требований. Такая модель ведения хозяйства десятилетиями оставалась экономически целесообразной и эффективной в условиях нестабильного спроса и высокой неопределенности.

Самая высокая доля юридических лиц сосредоточена в крупнейших агломерациях: Киеве ( 37,8% компаний), а также в Черниговской ( 34,5% ), Запорожской ( 28,7% ), Львовской ( 26,9% ) и некоторых других западных областях. И вместе с тем в большинстве регионов доля компаний едва достигает 10–15%, а иногда корпоративный сегмент практически отсутствует (например, Донецкая область – всего 7,1% компаний). Следовательно, преимущество мелких предпринимателей является повсеместной чертой рынка, заложенной исторически, хотя отдельные регионы – прежде всего столица и мероприятие – имеют заметные «островки» крупных перевозчиков в структуре бизнеса.

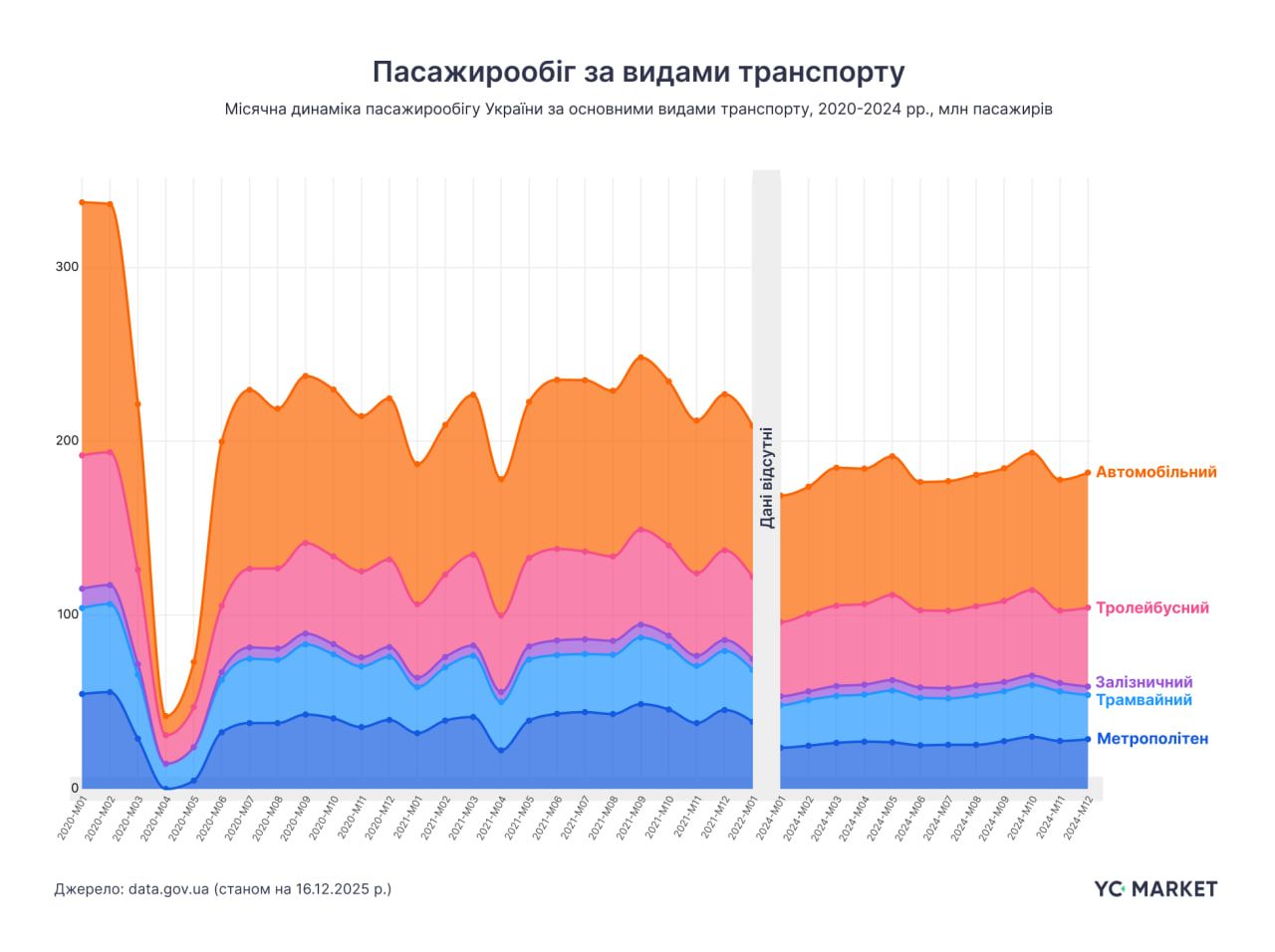

Пассажирооборот: автомобильный транспорт восстанавливается, железная дорога отстает

Сравнение показателей 2020-2021 гг. и 2024 показывает, что происходит не просто «восстановление» в классическом смысле, а переформатирование баланса между разными видами перевозок . Автомобильный транспорт (прежде всего автобусные и автоперевозки) на протяжении всего периода сохранил ведущую роль в общем пассажирообороте и продемонстрировал наиболее уверенную траекторию восстановления после резкого проседания в начале 2022 года. Уже к концу 2024 года его месячные объемы перевозок почти приблизились к довоенным пиковым значениям 2020-2021 годов - по оценкам, восстановилось более 90% довоенного пассажирооборота в количественном измерении, однако при другой структуре спроса и маршрутов .

Железнодорожный транспорт, несмотря на критическую роль в первые месяцы войны (массовая эвакуация и т.д.), в дальнейшей динамике восстанавливается значительно медленнее и сохраняет повышенную волатильность. Его пассажирооборот в 2024 году возобновляется медленнее, чем в лучшие месяцы 2020-2021 годов, что отражает другую функциональную роль железной дороги и более высокую зависимость от инфраструктурных ограничений .

Городской электротранспорт (трамваи, троллейбусы и метрополитен) показывает в 2023–2024 годах схожие сезонные колебания, но его абсолютные показатели пассажирооборота заметно ниже по сравнению с автомобильным транспортом – он остается более чувствительным к факторам безопасности (обстрелы, отключение электричества и процессов).

Экономика отрасли: задекларированная отчетность против реального масштаба перевозок

Оценить реальный экономический масштаб рынка пассажирских перевозок непросто из-за отсутствия полной и сопоставимой финансовой отчетности перевозчиков. По приблизительным отраслевым оценкам, которые базируются на данных Государственной службы статистики Украины, совокупный годовой объем рынка пассажирских перевозок в Украине может составить не менее 63 млрд грн . Приблизительно 36 млрд грн из этой суммы приходится на автомобильный транспорт. В то же время, задекларированные в финотчетности перевозчиков показатели существенно ниже : официально транспортные компании отразили около 53 млрд грн операционных расходов и лишь 29 млрд грн выручки в год. Это создает огромный дисбаланс между расчетным объемом рынка и официально зафиксированными финансовыми показателями.

Такой разрыв не позволяет однозначно оценить прибыльность отрасли (возможно, значительная часть бизнеса работает в ноль или убыточно на бумаге). Но он может указывать на структурную фрагментацию денежных потоков . Вероятно, значительная часть экономической активности может не полностью отражаться в сводной финансовой отчетности, что обусловлено преобладанием упрощенных моделей учета и организационных форм.

Даже самые большие игроки (1–2,5 млрд грн выручки в год) генерируют относительно небольшие доходы по сравнению с объемом всего рынка. Например, совокупная годовая выручка топ-15 операторов в 2024 году составила около 8,3 млрд грн , то есть лишь 29% от расчетного рынка.

Полная версия исследования в блоге YouControl.Market

Партнерский материал

ЧИТАЙТЕ ТАКЖЕ:

- Открытие предприятий против закрытий: бизнес-динамика Украины в 2025 году от YouControl

- 250 млн грн на борьбу с гололедицей в Украине: кто стал победителем закупок

- Онлайн-казино в Украине: кипрские владельцы, миллиардные средства и санкции

- Украинские компании со связями с РФ заработали 150,3 млрд грн за 2024 год: детальный разбор YouControl

- Частное образование 2025 в Украине: цифры, тренды, лидеры