Финмониторинг заблокировал карту: как правильно вернуть деньги, объясняют юристы.

Юристы советуют требовать от банка при блокировании карты выплаты денег с ней наличными

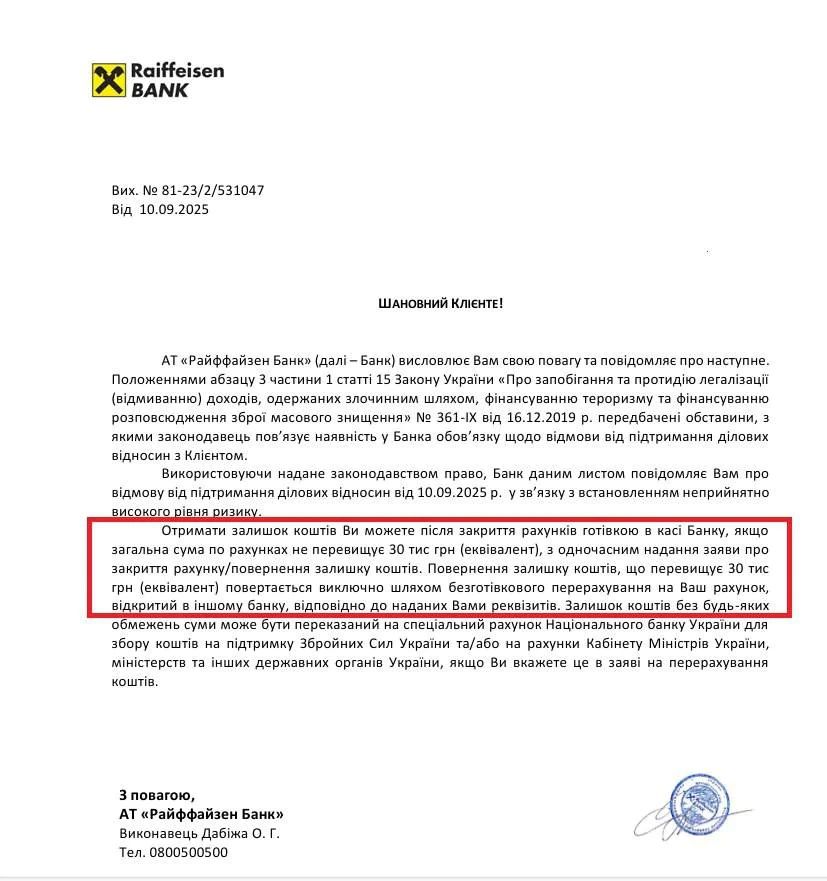

Банки активизировали проверки простых украинцев и их финансовых операций, чаще блокируют счета и принудительно их закрывают. При этом распространенным явлением становится отказ выдавать человеку его деньги наличными деньгами или введение лимитов на такие операции. Как, например, в случае Райффайзен Банка – на уровне 30 тыс. грн. Что делать гражданину после блокировки счета и как вернуть свои деньги, объясняют юристы.

Усиление финмониторинга

"Два пиковых момента обращений относительно блокировок счетов, их блокировки и отказа выдачи денег наличными пришлись на два временных промежутка. Это середина 2023 года и весна-лето 2025-го. В процентном соотношении мы бы смело говорили, что спрос в эти промежутки увеличился на 70%. правил финансового мониторинга и фактическими усилениями контроля", - сообщил юрист адвокатского объединения Mitrax Федор Колосов.

Его коллеги подтверждают тенденцию и объясняют все политикой Нацбанка: регулятор активнее штрафует банки, а те начинают активнее придираться к людям.

"В 2025 году количество обращений граждан по блокированию/закрытию счетов или отказов в выдаче наличных денег возросло примерно на 50-70% по сравнению с количеством обращений в 2023 году. Пик фиксировался весной – начале лета 2025 года, когда банки массово обновили политику финмониторинга, контролируясь с банками. регулятора, жесткие "автоматические" блокировки несоответствующих/неверифицированных операций и уменьшение наличного рынка. Плюс Украина поддерживает тренд в сторону развитых стран по уменьшению оборота наличных", - отметил управляющий партнер юридической компании Winner Игорь Ясько.

Игорь Ясько перечислил .ридические услуги, самые популярные у пострадавших от банковского финмониторинга:

- первое место – консультации и сопровождение объяснений в банк;

- второе место – подготовка письменных ответов/апелляций;

- третье место — подача судебных тяжб: меньшая доля обращений, но значительный рост в 2024—2025 годы.

"Наибольшее количество обращений (более 60%) касается блокировок счетов и требований к разъяснению источников происхождения средств. Часто спрашивают о незаконном закрытии счета, особенно если у клиента оставались собственные средства или возникает отказ в выдаче наличных через кассу", — уточнил он.

Если простым людям еще удается как-то выкручиваться без счетов, переходя на наличные деньги, то физлица-предприниматели без них как без рук, поэтому пытаются решить проблему максимально оперативно.

"ФЛПы заказывают юридическое сопровождение по разблокированию банковских счетов чаще, чем обычные физические лица. Это связано с прямой зависимостью физического лица-предпринимателя от конкретного открытого банковского счета", — подтвердил Федор Колосов.

Какие банки чаще всего блокируют счета

Чаще счета блокируют крупные розничные банки.

«Лидерами среди банков, на которые жалуются клиенты за финмониторинг, стабильно остаются, конечно, крупные банки: как частные, например Райффайзен Банк, так и с государственным капиталом, среди которых Приват, Сбербанк. управляющий партнер адвокатского объединения Eternix Александр Ромасев.

Из числа финучреждений с наибольшим числом блокировок и принудительного закрытия счетов юристы выделяют следующие:

- ПриватБанк;

- Райффайзен Банк;

- А-Банк;

- Сбербанк.

"В 2024—2025 годах больше всего обращений на юридические услуги (по финмониторингу) поступает на Приватбанк, Сбербанк, и Райффайзен Банк. Причина: наибольшая часть клиентов и широкий охват физлиц. С начала 2025 в список присоединились частные средние банки — А-Б — А-ПУ количеством жалоб все годы, в последние месяцы нарастает доля жалоб на Райффайзен Банк и Сбербанк", - привел примеры Игорь Ясько.

Новые ограничения банков по финмониторингу

Федор Колосов из Mitrax перечислил такие новые практики финмониторинга по отношению к украинцам:

- Ужесточение идентификации и верификации клиентов, регулярное обновление их данных. Снижение лимитов сделок без подтверждения доходов или источников средств.

- Больше внимания к признакам риска: трансграничные переводы, частые мелкие переводы, изменение местожительства или контактов, нерегулярный источник дохода и т.д.

- Автоматизация и алгоритмы риска в банках используют программные решения, чтобы выявлять потенциально подозрительные операции.

- Идентификация переводов как "дропов".

После того, как Национальный банк объявил тотальную борьбу против дропов и подал в Верховную Раду законопроект о создании реестра дропов, банки начали предпринимать ряд действий по этому поводу.

Сначала дропами называли людей, которые передали свои карточки посторонним, в нарушение банковского договора (на законодательном уровне это не запрещено в случае отсутствия дальнейших преступлений — отмывания средств, финансирования терроризма и т.п.). Впрочем, в эту категорию начали попадать и другие нарушители правил, в том числе налоговых. Понятием "дроп" уже разбрасываются совсем свободно, так называют и мелких торговцев с рынков, которым покупатели картофеля или сала забрасывают деньги на карту.

"В прошлом году главными причинами блокировок счетов были подозрения в незаконном бизнесе, "дропинг" (ил-счета), несогласованные крупные переводы, недоказанный статус происхождения денег. В 2025 году чаще блокируют и при небольших объемах операций: регулярные поступления без подтверждения, операции с p2p свыше 30—50 тыс. профиля. неактуализированные документы", - отметил ключевые тенденции Игорь Ясько.

Еще одной популярной практикой банков по финмониторингу стало применение дополнительных комиссий при перечислении денег на другие счета или снятии наличными после принудительного закрытия счета. Не привычная комиссия в 1% или 2% суммы, а в 15—30 раз больше, чем банки применяют, не спрашивая клиентов.

"Самая резонансная ситуация - это с А-Банком, где известна публичная комиссия 30% суммы. Время от времени временно вводили определенные удержания и некоторые другие банки (в пределах 5-30%), пик пришелся на осень 2023 - весной 2024 года. на комиссии - следует требовать договор и письменное разъяснение его размера и оснований (часто это противоречит закону/регуляторке, и суды становятся на сторону клиента)", - подчеркнул Игорь Ясько.

"Фактически, это зависит от внутренней политики банка. С подобными позициями мы сталкивались в А-Банке и Банке "Южный". Подобные большие проценты — это не штрафы, а часть тарифной политики. Нацбанк по этому вопросу высказывает достаточно сдержанную позицию, отмечая, что к ним как к регулятору было всего пару обращений по вопросам применения подобных крупных процентов".

Другая практика — это категорический отказ банка выдать человеку его средства наличными деньгами в полном объеме после принудительного закрытия счета, несмотря на наличие такой возможности в постановлении Нацбанка №65 от 19 мая 2020 года. По соцсетям разошлось соответствующее письмо Райффайзен Банку, которое отказывалось выдать наличными свыше 30 тыс. грн и в качестве альтернативы предлагало безналичный перевод в другой банк на собственный счет или на благотворительность. А когда клиент согласился на эти 30 тыс. грн и выяснилось, что на счету больше денег, то в Райффайзен отказали даже в этой сумме. Хотя логика очень странная: если бы на счету было всего 30 тыс. грн или меньше, то отдали бы все, а если больше не дадим ничего. Что подтвердил "Телеграф" клиент.

За что банки блокируют счета

Постановление НБУ №65 по финмониторингу предоставляет банкам широкие возможности по проверке операций клиентов, блокировкам счетов и принудительному закрытию. Но, по словам юристов, на практике они делают это по следующим причинам:

- Несоответствие сделок профиля клиента. К примеру, при открытии счета вы сообщили о среднемесячном доходе на уровне 50 тыс. грн, и длительное время столько в среднем и получали на карту. Но вдруг со временем начали поступать уже по 80-100 тыс. грн, а вы не предупредили банк об увеличении вашего дохода и не принесли соответствующую справку.

- Подозрительные, по мнению банка, операции. Распространенный вариант — это на счет начинают поступать регулярные или многочисленные переводы от разных лиц. Они могут быть даже небольшими, скажем, в районе 500–1000 грн. Но банк сразу подозревает, что вы получили халтурку, где подделываете и его основная версия — предпринимательская деятельность. А когда деньги поступают на частный счет (счет физлица), а не на счет физлица-предпринимателя, это незаконная предпринимательская деятельность.

- Любые операции, где банк может заподозрить торговлю криптовалютой (с биржей, брокерами и т.п.), которую до сих пор окончательно не легализовало в Украине. Не принят законопроект о налогообложении, регулировании и других моментах, хотя соответствующие обязательства есть в Меморандуме МВФ.

- Нетипичные для физлиц операции или активный обнал : когда маленькие суммы попадают на счет ежедневно (по 100-200 грн) или вообще пачками, где банк сразу подозревают незаконную предпринимательскую деятельность, мошенничество или привлечение дропов. Или когда на счет часто (не через день) заходят или снимаются большие суммы наличных. Понятие "больших" может отличаться в разных банках – от 10-20 тыс. грн до 50 тыс. грн и более.

- Назначение платежей, указываемых клиентами при переводах, которые банки воспринимают как подозрительные. Слова триггеры могут быть такими: "за крипту", "обмен валют", "за товар/услугу", если поступления не на счет ФЛП, а на частный, или "возврат долга", когда переводы регулярные - ежедневно или 1-2 раза в неделю.

- Невозможность официально подтвердить доходы на сумму сделок по карточке. Прежде всего, банки требуют налоговые декларации, справки по налоговой (ОК-5, ОК-7), также принимают зарплатные справки с места работы. Еще подходят документы о получении наследства, продаже имущества — квартиры, машины и т.д.

- Игнорирование информационных запросов банков или предоставление им ложной/неполной информации. Для ФЛПов еще очень важно два раза в год загружать в свой профиль (через интернет-банкинг, мобильное приложение) налоговую декларацию, без которой может произойти автоматическая блокировка счета.

Это ключевые моменты и могут возникать и дополнительные.

"Основными причинами блокирования являются неподтвержденный источник средств, несоответствие операций финпрофиля клиента, регулярные поступления от большого количества различных плательщиков, которые банки расценивают как предпринимательскую деятельность без регистрации. Еще можно добавить операции, имеющие признаки криптоактивности (конвертация криптовалют в фиатные средства через pфик). наличных средств без предварительной истории подобных операций", - обобщил "Телеграфу" руководитель практики налогового права юрфирмы "Ильяшев и Партнеры" Иван Маринюк.

При этом следует понимать, что банкиры не отслеживают клиентские операции вручную. Нет у банка людей за мониторами, которые в онлайне следят за вашим счетом. Перечисленные критерии внесены в настройки программных/компьютерных систем банков (работ), которые срабатывают автоматически и отрубают доступ к счету. Это делает программу. Часто клиентов об этом не предупреждают, и выходит неприятный сюрприз.

"В прошлом году главными причинами блокировок были подозрения в незаконном бизнесе, "дропинг" (ил-счета), несогласованные крупные переводы, недоказанный статус происхождения денег. В 2025 году чаще блокируют и при малых объемах операций: регулярные поступления без подтверждения, операции с p2p не более 30—50 тыс. грн/мес. документы", - объяснил Игорь Ясько.

"Раньше в большинстве случаев после предоставления объяснений и документов счета разблокировались и клиенты получали доступ к деньгам. С учетом жесткого контроля со стороны НБУ в конце прошлого года в начале 2025 года положительная тенденция разблокировки пошла на убыль, но ситуация постепенно выравнивается: банки отработали внутренние процедуры финмониторинга к операциям раньше времени", — при этом добавил Маринюк.

Что делать при блокировке счета

Юристы хором советуют заранее думать о финмониторинге еще во время открытия счета и во время пользования (до блокировок). К примеру, Федор Колосов дал следующие советы:

- При открытии счета или при подозрении на блокировку сразу спрашивать у банка риски/категории финмона, чтобы понимать, нужно ли подтверждение доходов/источников средств.

- Сохранять максимально возможный документооборот: копии договоров, платежных поручений, выписок, контактов, подтверждение деятельности.

- Не держать все средства на одном счете или в одном банке, если возможны риски, когда у вас нет больших официальных доходов. Иметь запасные, резервные счета лучше в нескольких банках.

Если доходы невелики, вести их максимально прозрачно, не использовать сложные схемы или серии переводов, которые могут выглядеть подозрительно. - Обращаться к адвокату или специалисту сразу, если банк направляет письмо или сообщение о подозрении или о блокировании. Ибо часто можно решить вопрос на стадии консультации или объяснений без суда.

- Если у вас есть справки (зарплатные, налоговые и т.п.), скажем, только на 30 тыс. грн (остальные доходы не можете доказать официально), то по счету не стоит проводить переводов более чем на 50-60 тыс. грн. А еще лучше иметь два-три счета в разных банках и в каждом не держать более 30 тыс. грн. При необходимости сможете каждый предоставить справку на 30 тыс. грн. Один банк не знает, на какую сумму вы производите операции в другом.

"Если физическое лицо не имеет официальных доходов, но получает определенные зачисления на банковскую карту, то об этом необходимо отметить в своем профиле, который предоставляете банку. Например, указать такие возможные выплаты, как помощь от родственников, стипендию и т.д. Также нужно быть готовым объяснить каждый платеж, поэтому необходимо хранить соответствующие документы другие выписки", - подсказал Александр Ромасев из Eternix.

И все же юристы под разные подработки советуют оформлять ФЛП (физлицо-предпринимателя), и в рамках этой деятельности получать средства исключительно на счет ФЛП. Ни в коем случае не на счета физлица.

"Не использовать личные счета для ведения хозяйственной деятельности. Кассационный гражданский суд Верховного суда четко установил, что в случае, если клиент нарушил банковское законодательство, в частности использовал счет физического лица для осуществления предпринимательской деятельности, то действия банка по установлению клиента высокого уровня риска легализации (отмывания) доходов и расторжения деловых отношений будут судимыми. приняты решения", - уточнил Ромасев.

Когда же блокировка счета все же состоялась, управляющий партнер юридической компании "Максим Боярчуков и Партнеры" Максим Боярчуков посоветовал такой алгоритм действий:

- Свяжитесь с банком : немедленно позвоните в горячую линию или посетите отделение. Сохраняйте спокойствие.

- Выясните точную причину : спросите, что стало причиной блокировки — финансовый мониторинг, арест исполнительной службой или что-то другое. Попросите официальное письменное объяснение.

- Соберите документы : подготовьте исчерпывающий пакет документов, подтверждающих законность сделки и источник происхождения средств (справки о доходах, договорах, декларациях и т.п.).

Предоставьте официальные пояснения: подайте в банк собранные документы вместе с письменным пояснением, где четко и без эмоций опишите суть сделки. - Подайте жалобу в НБУ : если банк не реагирует или его ответ вас не устраивает, подайте официальную жалобу в Национальный банк Украины. Это можно сделать онлайн на сайте Нацбанка, по электронной почте или по телефону.

- Обратитесь в суд : если все предыдущие шаги не помогли, обращайтесь в суд с иском против банка. На этом этапе следует привлечь юриста.

Требуйте наличные с закрытого счета

Несмотря на все, нужно продолжать отстаивать собственные права. В первую очередь, если банк заблокирует счет и принудительно его закроет, нужно потребовать выдачу денег из него наличными. В общем, по вышеупомянутому постановлению НБУ №65, у человека есть две возможности:

- Безналичный перевод на счет этого человека (не другого) в другой банк.

- Выдача наличными через кассу.

Первый вариант очень опасен и советуют его только в крайнем случае, поскольку после такого перевода счет в другом банке тоже обычно блокируют.

"Это "отравленный" перевод, который создает серьезные проблемы на будущее. Ставится "черная метка" в назначении платежа. Банк, закрывающий счет, в назначении платежа укажет что-то вроде: "Перевод остатка в связи с расторжением отношений на основании закона о финмониторинге". Моментальный клиент: увидит, и расценит вас как клиента, от которого уже отказалось другое финансовое учреждение из-за высоких рисков. Новый банк сразу присвоит вам высокий уровень риска.

Но если согласились на безналичный перевод, постарайтесь оперативно снять деньги в другом банке. Лучше даже в банкомате и в тот же день. Будьте готовы к блокированию и этого счета, сразу подыскивайте другой банк. Получить все деньги наличными с принудительно закрытого счета – настоящая проблема в последнее время. Банки либо наотрез отказывают людям в этом, либо лимитируют выдачу наличных — отдают не всю сумму, а только часть. Как, например, вышеупомянутый Райффайзен Банк в размере 30 тыс. грн. Или вообще отказывают в выдаче каких-либо сумм кэша. Поэтому, когда суммы на счетах значительны, следует обратиться в суд, и, как уверяют юристы, вполне реально в банке выиграть.

Люди чаще выигрывают суды против банков

Юристы рассказали "Телеграфу" о ежегодном увеличении судебных исков по финмониторингу, Игорь Ясько из Winner привел такую закругленную динамику:

- 2021 год - 250 исков;

- 2022 год - 350 исков;

- 2023 год - 900 исков;

- 2024 год - 1300-1350 исков;

- 2025 год - уже более 1500 исков.

"В этом году пик подачи исков пришелся на май-июль, когда речь шла о массовых блокировках мелких счетов. Что было спровоцировано в том числе и отсутствием диалога с банками, ростом компетентности граждан в защите своих прав, работой юристов по масс-медиа", — отметил Ясько.

Юристы признают, что обращение в суд — достаточно серьезный шаг, который стоит дополнительных расходов. Оформление одного иска у юриста может стоить 12-15 тыс., а первый этап (районный суд) судебного разбирательства, с адвокатскими запросами и представительством на заседаниях и т.п., — не менее 50 тыс. грн (в зависимости от избранной юрфирмы).

В то же время, правоведы признают, что банки нередко допускают ошибки и проводят непрозрачный финмониторинг, поэтому и выиграть судебный процесс вполне реально. К примеру Федор Колосов из Mitrax подчеркнул, что финучреждения нарушают следующие процедурные моменты:

- нарушение сроков при проведении проверок;

- Несообщение клиентов или непредоставление возможности клиенту ответить на соответствующий запрос;

- Необоснованность самой блокировки.

"Все указанные аспекты вытекают из-за загруженности банков и не четких правил финансового мониторинга", — сказал Колосов.

А Игорь Ясько дал такую оценку части выигрышей клиентами банков судебных дел по вопросам финансового мониторинга:

- 2021 год - около 25%;

- 2023 год - до 40%;

- 2025 год - уже 45-50% (почти каждый второй).

"Лучше всего счета восстанавливают через суд с частными и небольшими банками. Привилегированное положение в спорах с госбанками редкое, однако в последнее время суды часто становятся на сторону клиента при "чрезмерно суровых" или недостаточно обоснованных действиях банка", - уточнил Ясько.

Но объяснил, что чаще всего судебные дела против банков выиграют, когда:

- Иск подан за "безосновательную" блокировку, потому что клиент имеет все документы и подтверждение происхождения средств.

- Произошло нарушение процедуры расторжения договора или не уведомление о закрытии счета.

А проиграют:

- Дела, когда счета использовались для предпринимательской деятельности вопреки назначению.

- Если клиент не мог предоставить подтверждение источников средств.

Понемногу формируется судебная практика, есть конкретные примеры.

"Восстановить принудительно закрытый банком счет через суд вполне реально. И мы уже имеем соответствующие кейсы, в частности, по делу против ПУМБ (дело №758/7993/23), когда человеку в 2024 году вернули счет и он им до сих пор пользуется. Мы выиграли апелляцию, в Верховный суд дело пока не №22-ц/824/9822/2024). Если повезет, то судебное разбирательство будет длиться около полугода, в зависимости от региона, хотя большинство судов загружено и разбирательства могут затягиваться на годы", — рассказал старший партнер адвокатской компании "Портной и партнеры" Ростислав Кравец.

Чего не стоит делать – это опускать руки и оставлять деньги банкам. Это ваши средства, и если не доказаны факты отмывания или финансирования терроризма, они должны быть возвращены за 30 дней, несмотря на все преграды. Иногда даже можно вернуться на обслуживание в конкретный банк, потому что там не поддерживают должным образом внутренние базы данных и просто беспорядок.

"Бывают даже курьезные случаи, когда один год в конкретном банке человеку принудительно закрывают счет, называя его злобным нарушителем финансового мониторинга. А когда в следующем году он как будто впервые приходит в отделение, то тот же банк без проблем открывает ему счет, а потом нормально обслуживает. Без лишних вопросов и нареканий", - подчеркнул он.

Из-за постоянного повышения требований банков по финансовому мониторингу юристы прогнозируют дальнейшее увеличение случаев блокировок счетов украинцам и судебных споров на этот счет.